- 税理士の賢い選び方2023-06-15資金調達における税理士の重要性やメリット、選び方とは?突然ですが、資金調達額は顧問税理士のアドバイスによって「変わる」ことをご存知ですか? 税理士の中には、資金調達に特化した専門家もいます。一方で、資金調達は税理士試験に科目がないことから、得意な税理士と全くわからない税理士 […]

- 税理士の賢い選び方

-

公開日:2024.05.23更新日:2025.03.28

飲食業に強い税理士とは?飲食業に強い税理士のメリットや選び方、税理士の相場について

人口減少や物価上昇での購買意欲低下による市場縮小、採用費や人件費、原価、物流費等の高騰によるコストの増加、生産年齢人口の減少による人手不足、IT技術やAI技術の普及によるデジタル格差の拡大、集客の変化等、飲食店を取り巻く環境は日々変化しています。

飲食店経営においては、料理の美味しさや接客なども重要となりますが、お金がないと集客施策を打てず集客に苦戦する…、損益の管理ができていないと気づいたら赤字に…というケースもあります。

利益状況を把握した上で、適切な人件費や採用費に投資をできないと優秀な人材が集められません。材料費、設備投資にいくらかけられるのかを把握できていないと、顧客満足度を高める質の高い材料や店舗設備への投資もできません。

この問題を解決するためには、飲食業に強い税理士に、現状の経営数値をリアルタイムで把握できる仕組みをつくってもらい、月次で税理士と一緒に状況を確認しながら適切な経営投資の判断をしていく必要があります。また、キャッシュの見通しや今後の投資計画に応じて資金調達を行う必要が出てくることもあります。

中小規模の飲食店では、税理士を上手く活用できず、毎月顧問料を支払っているだけという経営者も少なくありません。しかし、飲食店であればこそ、税理士に様々なサポートを任せる利点は大きいのです。

本記事では、飲食業に強い税理士をつけるメリットと選び方、顧問料の相場について解説します。成長支援ができる税理士変更により事業を改善できた事例も紹介しますので、飲食業を営まれている方や、税理士の変更を検討されている方は、ぜひ参考にしてみてください。

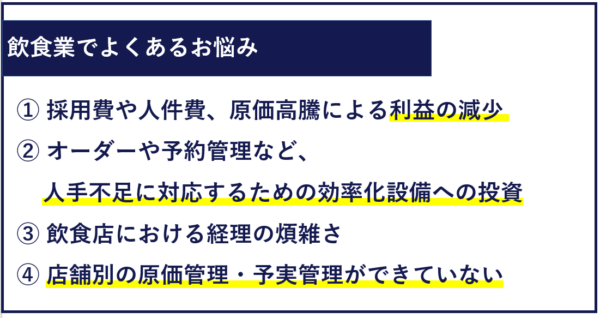

飲食業経営でよくあるお悩み

ここでは、飲食業経営でよくあるお悩みについて紹介します。

採用費や人件費、原価高騰による利益の減少

採用費や人件費、原価の高騰は、飲食店の利益率を圧迫する悩みの一つです。

近年、円安の影響で食品の相次ぐ値上げが増え、原価の高騰で頭を悩ませている経営者様が多いのではないでしょうか。また、最低賃金の見直しや優秀な人材の獲得のための採用費、人件費も高騰しており、飲食店における利益率を圧迫しています。さらに、近年ではキャッシュレス決済の導入で手数料負担が増加している飲食店も多いでしょう。

また「売上ばかり追っていて、利益率をあまり意識できていなかった」「気づいたら赤字になっていた」とお悩みの経営者様も少なくありません。

これらを解消するためには、原価率の変化を定点観測し、食品の仕入れ、採用費・人件費、広告費等にいくらまで投資ができるか、経費の見直しが必要な部分はどこかを把握できる体制を整える必要があります。

税理士によっては、毎月試算表を作成し、原価率や人件費率等を打ち合わせで確認し、サポートしてもらえる事務所もあります。

オーダーや予約管理など、人手不足に対応するための効率化設備への投資

人手不足に対応するための効率化設備への投資も、飲食店経営者を悩ませる要因の一つです。

飲食業界では恒常的な人手不足という課題に直面しています。このような課題を解決するために、近年ではタッチパネルやQRコードを活用し、セルフで注文してもらう形式や配膳ロボットを活用する企業も増えてきました。また、予約情報の管理やスケジュール調整を行うシステムを導入し、最小限の人手で効率よく店舗を回すための投資も必要になってきています。

その際、このような業務効率化設備への投資について、いくらまで投資しても利益が出るのか、システムに投資した場合に削減できる人件費を加味すると、利益率はどの様に変化するのか、飲食業の支援が得意な税理士からはアドバイスをもらえるでしょう。

飲食店における経理の煩雑さ

経理が煩雑であることも、飲食店経営者を悩ませる要因の一つです。

飲食業の経理では、支出や売上が頻繁に発生するため、手間と時間がかかります。飲食店の経理業務では、来店客の退店時に都度お金のやり取りが行われます。また、営業が終わるとその日の会計伝票の金額とレジの金額を照合する必要があります。現金を直接やり取りする場合、お釣りのミスや帳簿とレジの金額の不一致なども起こりやすくなっています。

店舗別の原価管理・予実管理ができていない

店舗別の正確な原価管理・予実管理も、飲食店経営者を悩ませる要因の一つです。

人手不足や経理処理の煩雑さを要因として、十分にできていないケースが少なくありません。

店舗別の正確な原価管理は、経営の効率化による利益率向上と無駄なコストの削減に不可欠です。適正な価格設定や販売戦略を策定する上でも役立ちます。飲食店経営者の中には、価格を大まかに決める方も少なくありません。経営の調子が良いときは大きな問題とならないかもしれませんが、売上が減少したり原料価格が変動したりすると、経営に支障が出始めます。価格は原価を考慮して適正に設定しなければ、本来の利益を損なってしまいます。長期的な視点で経営を考える場合、店舗別に何にどれだけの費用がかかっているかを数値で把握し、将来の見通しを立てる必要があります。

また、複数店舗を経営している場合、各店舗の損益把握と、予実管理も重要になってきます。店舗別の損益確認、予実管理を行うことで、どこの店舗が好調でその要因は何か、不調の店舗はどこに問題があるのかを判断することができます。

赤自店舗のマイナスで会社全体の経営状況が悪化しないよう、各店舗別の経営数値がリアルタイムで把握できる仕組みを整えておきましょう。

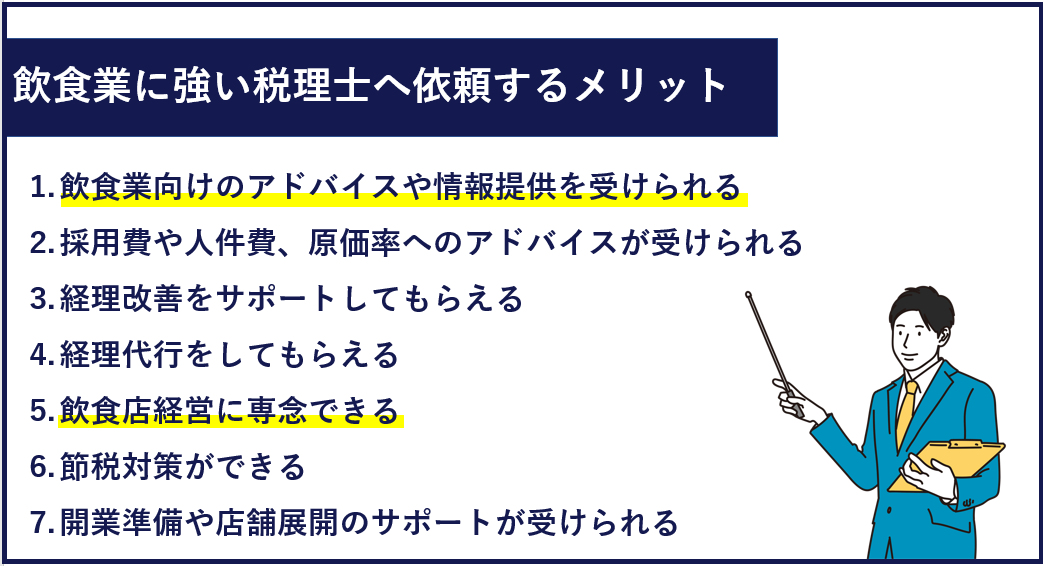

飲食業に強い税理士へ依頼するメリット

ここでは、飲食業に強い税理士へ依頼するメリットについて解説します。

飲食業向けのアドバイスや情報提供を受けられる

飲食業の顧問先が多い税理士は、飲食業に関する税務・会計に長けており、専門的なアドバイスを受けられます。飲食店の課題は共通している部分が多く、「他店はどのように経理を効率化しているのか」や、「事業投資・資金調達に最適なタイミングはいつか?」といった疑問に対して専門家の視点からアドバイスを受けることができます。

もし今の顧問税理士が、飲食店の顧問先が少ないようであれば、飲食店の顧問先を多数持つ税理士へ相談してみるのも一つでしょう。

採用費や人件費、原価率へのアドバイスが受けられる

飲食業に強い税理士であれば、毎月の打ち合わせで採用費や人件費、原価率に関するアドバイスを受けられます。(※企業の規模によっては毎月ではなく、隔月などのケースもあります)

優良税理士事務所であれば、毎月試算表を作成し、その数値をもとに現状の原価率や人件費率を算出してくれます。経営者様の頭を最も悩ませる「今、何にいくらまで投資ができるのか」といった判断も、今後のキャッシュフロー予測表に基づいてアドバイスをもらえるでしょう。

経理改善をサポートしてもらえる

飲食業に強い税理士へ依頼すると、飲食店に合った経理改善のサポートをしてもらえます。

実際、弊社にご相談いただいた大阪の飲食店様では、クラウド会計の導入や、店舗別の正確な原価管理算出、店舗別損益把握の体制づくりなどをサポートしてもらえました。以前の税理士は「決算申告のみ」のお付き合いで、業務効率化の支援はありませんでしたが、飲食業に強く、経理改善も得意な税理士事務所を選ぶことで、飲食業において効率的な経理体制づくりをサポートしてもらえるのです。

経理代行をしてもらえる

飲食業に強い税理士事務所の中には、経理を丸ごと代行してくれえる事務所もあります。飲食店の会計処理は、軽減税率制度の影響やUberEatsや出前館などの配達サービスの普及により、販売手数料やキャッシュレス決済の手数料の処理が増加し煩雑になっています。

経理代行に対応してくれる税理士へ依頼することで、これらの煩雑な会計を正確に処理してもらい、その時間をサービス向上や経営判断の時間に充てることができるでしょう。

飲食店経営に専念できる

飲食業に強い税理士へ依頼すると、飲食店にあった適切なアドバイスや効率化をサポートしてもらえるため、経営者が本業に専念できるメリットがあります。

飲食店経営者が経理業務に時間を取られてしまっていたり、損益把握ができていなかったり、補助金・助成金・銀行融資・節税対策などの情報をご自身で調べていたりする場合、店舗の業務や新メニュー開発、従業員の教育・管理に十分な時間を割けなくなる恐れがあります。経営に専念できないことで、売上低下や顧客離れのリスクも高まります。

もし今経営者ご自身が経理業務に追われて経営に集中できていない場合は、飲食店に強い税理士への依頼や経理のアウトソーシングを検討しましょう。

節税対策ができる

飲食業に強い税理士へ依頼すると、適切な節税対策を提案してもらえます。

期中から活用できる税制の提案や、利益が大きく出そうな場合は採用投資・設備投資・広告宣伝投資等の前倒し&強化の提案などをしてもらえます。

それらを実施した上でも余剰に利益が出る場合、適切な節税対策のアドバイスなどをしてもらえます。

手元のお金を少しでも増やせるよう、税理士と事前に対策をしておきましょう。

開業準備や店舗展開のサポートが受けられる

飲食業に強い税理士へ依頼すると、開業準備・店舗展開のサポートが受けられるメリットがあります。

開業には多くの準備が必要であり、特に資金調達は重要です。金融機関からの融資を受けるためには事業計画書や必要な書類の準備が欠かせませんが、税理士と事前に契約しておくことで、これらの準備作業や融資面談の対策、希望額が通らなかった際の対応などをサポートしてもらえます。また、事業計画の策定においても税理士は重要な役割を果たします。運転資金の見積りや資金計画、立地や戦略に関する相談などについて、経験に基づいたアドバイスを受けることができるでしょう。

また店舗展開に向けた店舗別損益の算出や経理改善のサポートが受けられます。

このように飲食店に強い税理士であれば様々なサポートを受けられます。

「今の顧問税理士には顧問料を支払っているだけ」「アドバイスや情報提供をもらえていない」と感じられた経営者様は、事業の成長と税理士の間にミスマッチが生じているのかもしれません。

一度他の税理士とサービスを比較・検討してみてください。

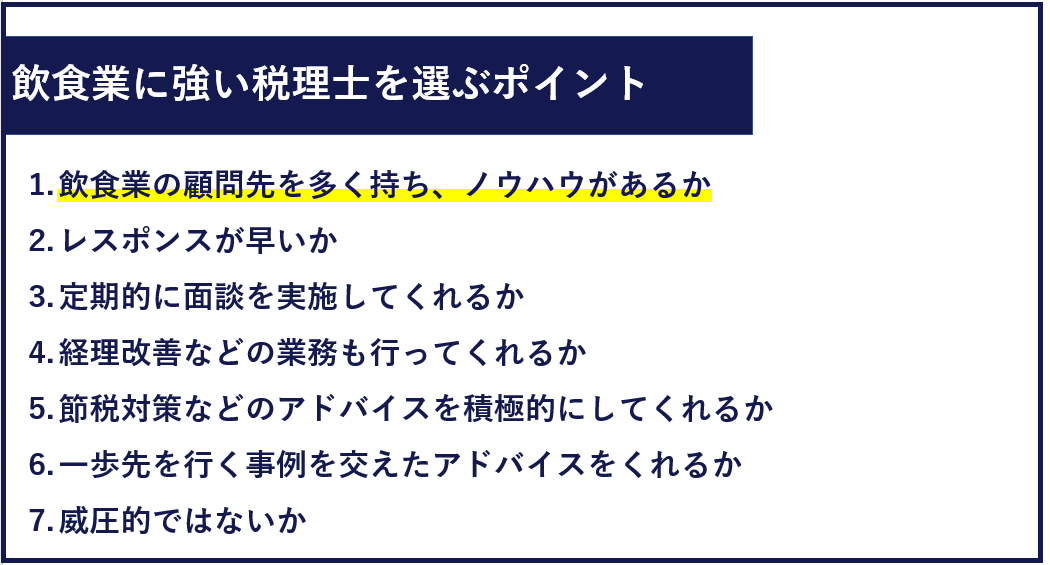

飲食業に強い税理士を選ぶポイント

ここでは、飲食業に強い税理士を選ぶポイントについて解説します。

飲食業の顧問先を多く持ち、ノウハウがあるか

飲食業に強い税理士を選ぶ際には、飲食店の顧問先を多く持ち、ノウハウがあるかについて確認しましょう。飲食業に強みを持っている事務所であれば、HPに顧問先数や飲食店のサポート事例を掲載しているケースもあります。

様々な飲食店の顧客を持つ税理士事務所には、最新の事例や情報が入ってきます。自社より一歩先を行く飲食店の事例を提案してもらえることも可能でしょう。

そのため、飲食店に特化した税理士に依頼したい際は、飲食店の顧問先が何件あるかを最初に確認しましょう。

レスポンスが早いか

飲食業に強い税理士を選ぶ際には、レスポンスが早いかどうかも確認しましょう。長期的な信頼関係を築く上では、レスポンスの早さや円滑なコミュニケーションは重要です。実際に弊社で税理士を変更した理由の一つに、普段税理士と電話やメールでの連絡が取れない状態が続いたからというケースもあります。

また、レスポンスの早さだけでなく丁寧さも重要です。質問に対して適切な回答が得られるかどうかは、契約を結ぶ前であっても判断できます。問い合わせや打ち合わせの段階で適切な対応が得られない場合は、他の税理士を検討されることをお勧めします。

定期的に面談を実施してくれるか

飲食業に強い税理士を選ぶ際には、定期的に面談を実施してくれるかを確認しましょう。飲食店に強い税理士は、定期的な面談を通じて企業の経営状態を把握し、必要に応じて効果的な対策を提案してくれます。税理士との面談の頻度は、毎月なのか2ヶ月に1回程度なのか、事業規模によりますが、税理士との定期的なコミュニケーションは事業の成功に不可欠です。税理士を選ぶ際には、このような細かな面談を実施してくれるかを確認しましょう。

経理改善などの業務も行ってくれるか

飲食業に強い税理士を選ぶ際には、経理改善などの業務も行ってくれるかを確認しましょう。経営者様ご自身が経理業務を負担に感じている場合は、早急に対策が必要です。経理改善サポートやアウトソーシングを活用し、経営者様が本業に集中できる体制を整えましょう。

奥様や経理担当者様が業務を負担に感じているケースも、税理士に相談することで解決できるかもしれません。経営数値をリアルタイムで把握するために、円滑な経理体制が必要な場合は、経理改善まで相談できる税理士に依頼しましょう。

節税対策などのアドバイスを積極的にしてくれるか

飲食業に強い税理士を選ぶ際には、節税対策などアドバイスを積極的にしてくれるかを確認しましょう。税法や控除制度は頻繁に変更されます。アドバイスを積極的にしてくれる税理士は、常に最新の法改正に対応するために知識を更新し続けています。税理士と顧問契約を結ぶ際には、その税理士が最新の法改正にもしっかりと対応しているか、情報提供をしてもらえそうかも確認することが重要です。

一歩先を行く事例を交えたアドバイスをくれるか

飲食業に強い税理士を選ぶ際には、一歩先を行く事例を交えたアドバイスをくれるかを確認しましょう。自社よりも一歩先を行く飲食店を顧問先に持ち、業界動向や新たなビジネスチャンス、補助金・助成金の情報などについて、クライアントからの要望を伝えるだけでなく、税理士側からの提案もあるかどうかが重要です。

自社が顧問先の中で最も大きい企業の場合は、今の税理士から創業のタイミングと言えるでしょう。次のステージを見据えたアドバイスをもらえる税理士を検討しましょう。

威圧的ではないか

飲食業に強い税理士を選ぶ際には、態度が威圧的ではないかを確認しましょう。

税理士の選定において重要なポイントは、サービスの質についてはもちろんですが、担当となる税理士との相性が合うかどうかも重要な要素です。税理士といっても、さまざまなタイプの方が存在します。

例えば、男性か女性か、ベテランか若手か、コミュニケーション能力が高く話術がうまいタイプか、寡黙で黙々と仕事をこなすタイプか、ITツールを活用するタイプか紙資料でやりとりするタイプか、面談を重視するタイプかタイムリーに電話やメール、ビデオ会議でやり取りするタイプか等が挙げられます。これらの違いにはそれぞれ一長一短があり、一概にこういうタイプがベストというものはありませんが、継続的にやり取りすることを考えると、威圧的ではなくコミュニケーションが取りやすいタイプの税理士を選ぶことが重要です。

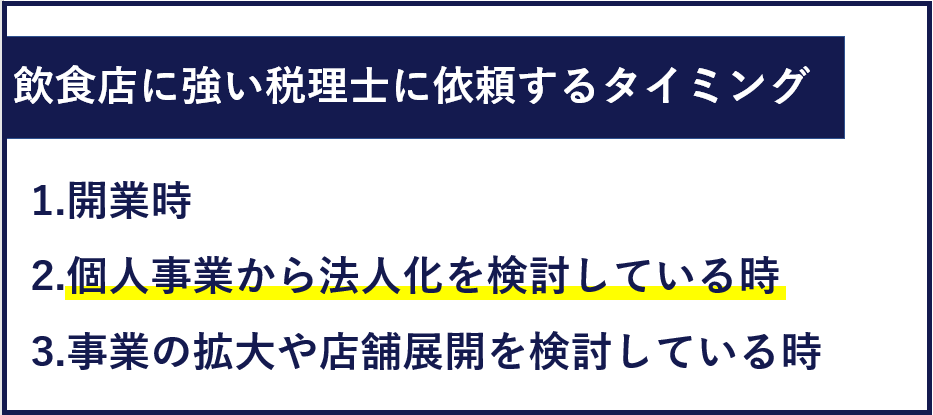

飲食店に強い税理士に依頼するタイミング

ここでは、飲食店に強い税理士に依頼するタイミングを解説します。

開業時

飲食店を開業する際に税理士の力を借りることはおすすめです。開業準備には、事業計画の策定や資金調達など様々な手続きが必要です。また、開業後も、経営状況がすぐにわかる体制を整えておかないと、赤字の垂れ流しに繋がりかねません。開業時に飲食業に強い税理士に依頼することで、これらのプロセスをスムーズに進めることができ、開業前後のリスクを軽減することができます。

個人事業から法人化を検討している時

個人事業から法人化すると、法人化の手続きも必要ですし税務上の対応も変わります。税理士に会社設立に関する手続きを代行してもらったり、進め方を教えてもらうことでスムーズに法人化を進められるようになります。法人化手続きが完了した後は、適用される税率や税制などが変わってくるため、適切なアドバイスをもらいましょう。

一般的に、年商1,000万円を超えたら法人化することが多いですが、どのタイミングで法人化するのがベストなのかは状況によって異なります。

税理士事務所によっては売上・利益の見込から税額シミュレーションや、採用面等でのメリットデメリット等からアドバイスをしてもらえます。場合によっては、個人経営で進めた方が良いケースもあります。

今の顧問税理士に法人化シミュレーションを出してもらえない場合は、他の税理士に相談してみましょう。

事業の拡大や店舗展開を検討している時

事業の拡大や店舗展開を検討している際も、税理士のアドバイスが重要です。

税理士事務所によっては、個人事業主の顧問先が多く、複数店舗を展開している企業が顧問先にいないケースもあります。

事業を拡大する際に使用できる補助金・助成金に関する情報提供や複数店舗での会計になれた税理士に相談するとよいでしょう。

飲食店に強い税理士の相場

ここでは、飲食店に強い税理士の相場について解説します。

顧問料は年間の売上や税理士の訪問回数、依頼したい内容、法人か個人事業主かなどによって変動します。

一般的な目安として、従業員が5名未満で年商3,000万未満の場合は、月額約25,000円程度、従業員が50名未満で年商2億未満の場合は、月額約45,000円程度が相場とされています。

ただし、依頼内容によって費用は変動しますので、まずは相談からスタートすることが重要です。

以下は、主な業務ごとにかかる費用の目安です。

<年商2億、従業員50名未満の場合>

|

税理士の顧問料 |

月額3.5万〜6万円 |

|

記帳代行料 |

月額2万〜4万円 |

|

決算申告代行 |

30万〜50万円(年1回) |

|

消費税申告代行 |

2万〜5万円(年1回) |

税理士変更によって、利益を守れる体制に変わった飲食店の事例

ここでは、税理士を変更し利益を守れる体制に変わった飲食店の成功事例をご紹介します。

大阪で飲食店を営むI社(当時の年商2.8億、従業員数100名/パート・アルバイト含む)では、以前の税理士との付き合いにおいて以下のようなお困りごとがありました。

<Before>

・クラウド会計の導入を希望しても難色を示された。

・会計ソフトとインターネットバンキングの連携について「私はわからないのでサポートしません」と十分な対応をしてもらえなかった。

・店舗別の正確な原価管理・損益算出ができなかった。

・福祉事業ではグループホームが増設され、飲食事業でも出店を考えていたが、このままでは売上が増えても利益管理や予算策定ができない。

そこで、飲食業の支援ノウハウを持ち、経理改善のサポートができる税理士に変更されました。

・税理士の下限品質をクリアしている(月次試算表提出、決算前検討会の実施等)。

・飲食業の支援ノウハウを持っている。

・店舗別損益を出すための経理改善をしてくれる。

・クラウド会計の導入支援をしてくれる。

その結果、税理士変更前後で下表の通り大きな変化が生まれました。

<After>

|

|

Before |

After |

|

サポート内容 |

決算申告のみ |

税務・経理のトータルサポート |

|

店舗別損益 |

出せていない |

正確な店舗別原価・損益を出せるように |

|

会計入力 |

業務効率化の支援なし すべて手入力 |

業務効率化の支援あり 業務量削減 |

|

コミュニケーション |

電話・FAX |

チャット・オンラインMTG 定期訪問 |

また、税理士変更に伴い、顧問料をはじめとする各種料金は下表の通り変化しました。

税理士変更により、会社として利益を守れる体制になっても、税務顧問料は年間+20万円程度で収まりました。

|

|

Before |

After |

|

税務顧問料 |

14万円/月 ※グループ会社2社 |

13.5万円/月 ※グループ会社2社 |

|

決算申告料 |

60万円/回 |

68万円/回 |

|

年末調整料 |

– |

18.9万円/回 |

|

年間税理士報酬合計 |

228万円 |

248.9万円 |

代表の方は下記のように述べています。

「税理士を変更したことにより、会計ソフトと銀行口座の連携等ができて、やらなくていい仕事をたくさん見つけることができました。不明点はチャットですぐに返信してくれるところがいいですし、何かあればいつでもオンラインMTGを繋げるので安心です。

町の税理士で困っているなら、絶対変えた方が良いと思います。正直、値段もそこまで変わらなかったです。今となっては、税理士変更前の税理士には「時間を返してほしい」と思います。

税理士変更でこんな簡単に解決するのか、と驚きました。

私達と同じような状況で頑張っておられる企業様があれば自分で調べるのではなく、プロの方にご相談し、自社に合った税理士を選んでいただくのが良いと思います。」

飲食業に強い税理士をお探しなら

本記事では、飲食業経営でよくあるお悩みや、飲食業に強い税理士をつけるメリットや選び方、相場について解説しました。飲食店経営において、業界の特性やニーズを理解し、経営のパートナーとして継続的に支援してくれる税理士を選ぶことが重要です。

船井総合研究所・税理士セレクションでは、飲食業に強い税理士をご紹介できます。単なる低コスト&低サービス事務所の紹介ではなく、真に必要なサービスを適正価格で提供する優良税理士をご紹介しています。

税理士にお悩みをお持ちの方は、ぜひお気軽にご相談ください。

-

-

石原 佑哉

新卒で船井総研へ入社以来、HR領域のコンサルティングで全国各地・様々な業種の企業の成長支援を行ってきた。

その中で成長企業ほど会計周りの業務効率化や決算・税理士に関する悩みが多かったことから、”企業レベルと税理士レベルのミスマッチを解決する”という事業コンセプトに共感し、成長企業とハイレベル会計事務所をマッチングする税理士セレクション事業のメンバーとして活動している。

現在は多くの業種のコンサルティングに携わった知見を活かし、業種・企業規模に応じた課題を解決するべく、年間200件以上のご相談に対応している。