- 初めての方必見記事税理士の賢い選び方2022-06-17税務と労務をワンストップで依頼するメリットとは?会社経営に欠かせない税務と労務。 相談したいことがあっても、「これは税理士と社労士、どちらに相談すべきなのか」と迷う方は少なくありません。 会計事務所によっては、グループ内に社労士法人を持ち、税務と労務をワ […]

税理士を変更すべきタイミングとは?手続きの流れや失敗しないための3つのポイントを詳しく解説!

現在の顧問税理士に対して、このようなことを思われたことはありませんか?

「税理士から積極的な提案がない」

「返信が遅い」

「税理士が高齢のため、いつまでお願いできるかわからない」

そのようなお悩みをお持ちの経営者からのご相談が増えています。

経営者にとって、税理士は単なる税務申告の代行のみならず、経営のパートナーともなり得る重要な存在です。

しかし、実際には「顧問税理士との理想の付き合い方」をご存じないという方も多くいらっしゃいます。顧問税理士のスキルや対応に不満を持っていてもどのように解決したら良いかをご存じない、という経営者の方も少なくありません。

そこで本記事では、経営者が税理士を変更する主な原因や税理士を変更すべきタイミング、メリット・デメリット、手続きの流れや失敗しないための3つのポイントについて解説していきます。税理士の変更を検討している方は、ぜひ参考にしてみてください。

<関連記事>

「顧問税理士変更で嫌な思いをしない!移行の手順と穏便に変更するポイントを徹底解説!」はこちら>>

「税務顧問料の相場と顧問料以外にチェックすべき5つのポイント」はこちら>>

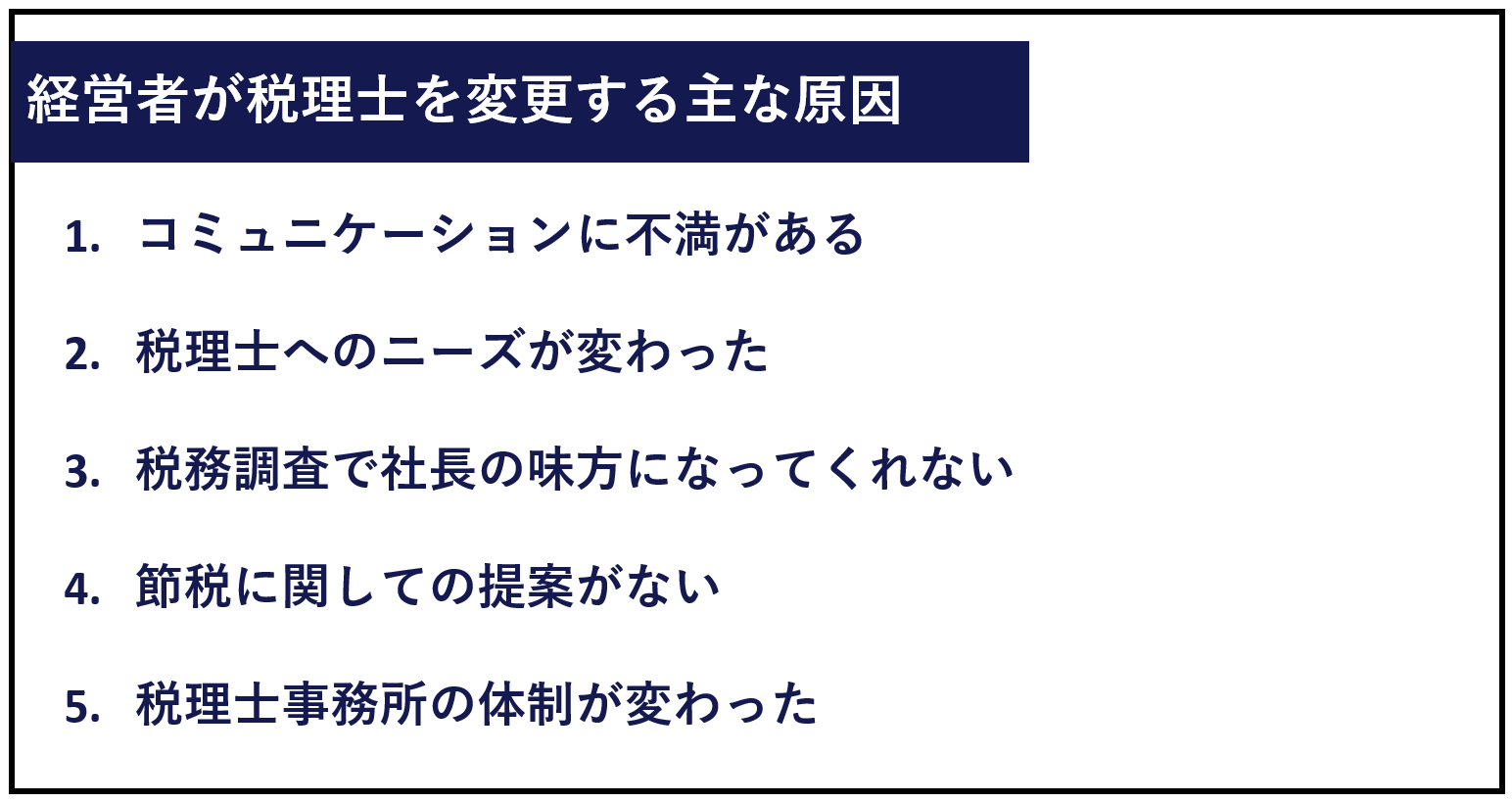

経営者が税理士を変更する主な原因

船井総合研究所・税理士セレクションでは、成長企業の経営者から年間600件以上の税理士に関するご相談をいただいております。その中で、経営者が税理士を変更する主な理由がこちらです。

コミュニケーションに不満がある

未だに税理士との連絡手段が電話やFAXのみ、中々税理士と連絡が取れないというケースも多数存在します。また、税理士と会うのは決算申告のみで、打ち合わせは年に1度しかないという方もいらっしゃいます。

もし上記のような関係性であれば、危険信号です。

本来受けるべき当たり前のサービスを享受できていないかもしれません。

会社の規模や状況にもよりますが、1~ 2ヶ月に1度は税理士と打ち合わせを行なったり、日々の相談をチャットやメールを活用して積極的に行ったりした方がよいでしょう。

もしそれができていない、単なる決算書作成代行の関係性であれば今すぐ税理士変更を検討すべきです。

税理士へのニーズが変わった

企業の成長フェーズや状況に合わせて、税理士から受けるべきサービスも変化します。

たとえば、

・創業当時より売上が3倍以上伸びているのに、受けているサービスは決算申告のみ

・経理改善(クラウド化、フロー変更、アウトソーシング等)のアドバイスをもらえていない

・店舗や部門が増えたのに、店舗別損益・部門別管理の提案をもらえていない

・新規出店や事業立ち上げに向けて、資金調達が必要なのにアドバイスをもらえていない

・IPOに向けた経理体制を整えたいが、そのようなノウハウを持っていなさそう

・経理担当者が辞めてしまい、経理が回らない。そのため、経理をアウトソーシングしたいが今の会計事務所は受けてくれない

など会社のフェーズが変われば税理士に求める内容も変わり、提案・サポートをしてもらえなければパートナーとして不安を覚えることもあるかと思います。

創業以来、税理士を変更したことがない経営者は、一度そういった変化のタイミングで他の会計事務所のサービス内容を比較・検討してみると良いでしょう。

税務調査で社長の味方になってくれない

税務調査は企業にとって重要な局面の一つです。税理士は経営者と共に、税務当局との対話や交渉を行う役割を担っています。しかし、税理士が税務調査で経営者の味方になってくれない場合、不信感を抱く原因となります。

弊社にご相談いただくお客様の中には、「税務調査で顧問税理士が税務調査官サイドに立ってしまい、会社の味方になってくれなかった」というケースも少なくありません。また、税理士側のミスで追徴課税が科されたケースもあります。

少しでも不安な点があれば、一度他の会計事務所にも相談してみましょう。

節税に関しての提案がない

企業にとっては節税対策も重要な課題の一つです。節税対策に積極的な税理士は、決算前検討会や日々の打ち合わせから、今期の利益着地や納税予測のシミュレーションしてくれて、シミュレーションに基づいた節税方法を提案してくれます。

一方、節税対策に消極的な税理士は、「毎年納税額を直前に伝えてくる」「いつも対策は直前のみ」というケースがあります。社員と一丸になって出した利益を無駄にしないためにも、経営者の視点に立って、節税対策を考えてくれる税理士を検討しましょう。

税理士事務所の体制が変わった

最後が、税理士事務所の体制変更です。それまでの対応に不満や問題がなくても、担当者の変更や事務所の体制変更を機に、税理士変更を検討されるケースもあります。

会計事務所と一口に言っても、事務所の中でもレベル差はあります。そのため満足のいくサービスが受けられるよう、税理士事務所側の体制についてもチェックしておきましょう。

日頃から複数名でサポートしてもらえる事務所だと、サービス品質がある程度均一化していることが多いです。

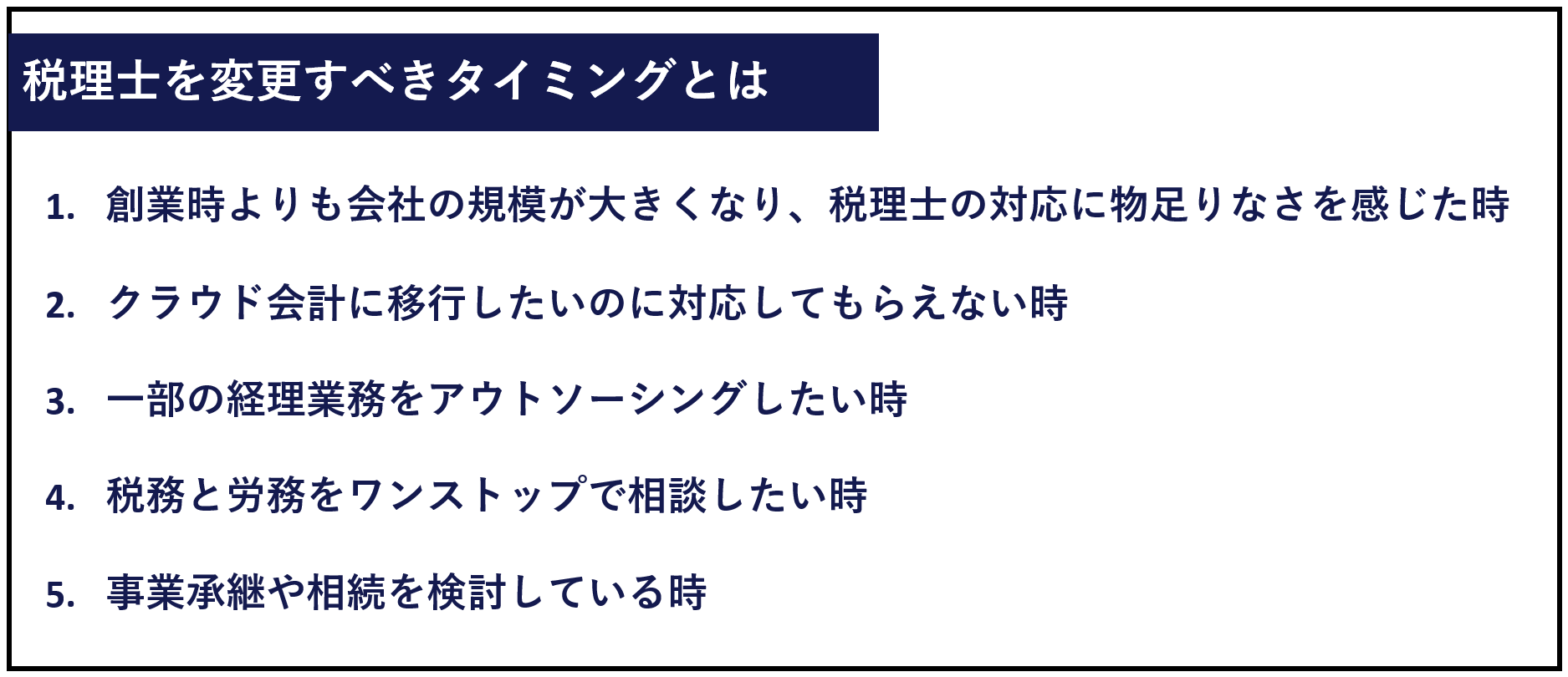

税理士を変更すべきタイミングとは

日々、事業を続けていく中で、経営者が税理士変更を検討されるタイミングは様々です。

事業の状況やニーズの変化によってお付き合いするステークホルダーを変えていくように、顧問税理士も変更するタイミングが出てきます。創業以来、同じ税理士にお願いしている経営者の皆様は、ぜひこの機会に一度税理士の変更を検討してみてはいかがでしょうか。ここでは、税理士を変更すべきタイミングとしてよくある例をご紹介します。

創業時よりも会社の規模が大きくなり、税理士の対応に物足りなさを感じた時

多くの経営者とお話していると、「地元との繋がりが強く、先代から同じ税理士に依頼をしている」という方が多くいらっしゃいます。税理士によって得意な業種やテーマ、提供してもらえるサービスは異なるのに比較することなく、地元のご縁で契約を続けているパターンです。

関係は良好でも、長年の関係があるがゆえに「年に1回しか打ち合わせがない」「相談してもレスポンスが遅い」という不満を「仕方がないこと」「税理士はこんなもの」と飲み込まれていることが多いです。

しかし、創業当時はその関係で良くとも、企業の売上が10億、30億と成長しているのに、昔ながらのサービスしか提供してくれない税理士のままでは、自社の成長スピードの足をひっぱることになりかねません。創業間もない時期は納税額も少ないですが、事業が軌道に乗り売上が増加していくと、節税対策についても本格的に考える必要がでてきます。また、経理の体制も、企業規模に見合った適切な体制に変えていくべきです。経理コンサルが得意な税理士に変更すると、クラウド会計の導入支援や経理効率化のサポートまでしてもらえることようになります。また、更なる成長に向けた資金調達、グループ会社設立に伴うグループ経営管理、M&A、IPO…等、新たなニーズが出てきた際に、税理士が力不足だと、自社の負担が増えてしまったり、他に専門家を探す必要が出てきてしまったりします。

成長企業に合った積極的な提案を受けられているか、成長企業のスピードと税理士の感覚がずれていないか、違和感を覚えたときがこれまでの税理士との関係を見直すタイミングの一つでしょう。

クラウド会計に移行したいのに対応してもらえない時

2番目のご相談として多いのが、クラウド会計への移行に対応してもらえない事例です。「現在の税理士はクラウド会計に否定的」「弥生会計など指定の会計ソフトがあり、それ以外のクラウド会計ソフトには対応してもらえない」といった例です。会計事務所によって得意な会計ソフトがありますので、まずはそれを聞いてみましょう。

クラウド会計に強い税理士に変更すると、freeeやマネーフォワードなどのクラウド会計ソフトの導入からサポートしてもらうことができ、クラウド会計ソフトを活用したリアルタイムで経営数値の確認が可能になります。弊社にご相談いただいたお客様でも、税理士変更をしてクラウド会計導入に成功した企業は、15日で試算表が出るようになりました。

クラウド会計ソフトの導入には、現在の業務の洗い出し、フローの整理、新たな仕組みの検討・導入、ソフトの初期設定、入力等、様々な工数が発生します。現状の経理業務で手一杯という企業が、社内のリソースのみで+αのことを進めようとしてもなかなか進まないのが実情です。

そこで、クラウド会計に強い税理士に任せることで、本業に集中しながら経理効率化を実現する、という選択をされる企業が増えています。限られたヒト・モノ・カネを最大限活用するためには、「自社でできない部分は他者の力を借りる」「得意な領域で勝負する」という選択肢を取るのがおすすめです。

一部の経理業務をアウトソーシングしたい時

税理士事務所によっては、記帳代行、給与計算代行、入金管理代行など一部の業務をアウトソーシングしてくれる事務所もあります。

「少数の経理で高効率な経理体制を構築したい」場合、経営者が経理を兼任しており「経理に大幅に時間を取られている」「経営者が本来行うべき経営判断の時間を取れていない」場合、は、一部の業務負担を軽減してくれる事務所を探すのも選択肢の一つです。

実際に経理代行を依頼したとある会社では、経理担当者を1人採用し、教育するためにかかる費用よりも120万円安い金額で依頼できました。(20代経理担当者を正社員(年収400万円前後)として、人材紹介会社を通じて採用した場合、人材紹介会社への紹介料も含めて試算しています。)

新たに採用・育成するより、スピーディかつ高品質のプロに外注したほうが確実で労力もかかりません。

優秀な経理担当者を採用するのが困難な昨今、選択肢の一つとして検討してみてください。

税務と労務をワンストップで相談したい時

税理士と社労士を別々に契約していると、相談窓口が別々で時間がかかるといったお悩みも多く見られます。会計事務所によっては、同じグループで税理士法人・社労士法人を保有している事務所もいらっしゃいます。1つの窓口で気軽に相談できる仕組みにすることで、税務申告、節税対策、資金繰りの相談から、助成金や労務関係の相談までワンストップで依頼ができるようになります。事務所内で情報共有をしてくれるので、話がスムーズに進みやすいです。その分、社内の担当者は違う業務に時間を使えるようになります。

社労士への相談が多い会社様が税理士変更を検討する際は、社労士もセットで変更することを検討してみるのもよいかもしれません。

事業承継や相続を検討している時

「現在の顧問税理士から事業承継や相続対策への提案がない」「顧問税理士からの提案にいまいち納得できない」といったお悩みも数多くいただきます。「経営者が60代を超えている」「ご子息や社員を後継者として考えている」といった方は、事業承継に強い税理士をおすすめします。

実は多くの税理士は税務会計には詳しくとも、事業承継や相続の案件は担当したことがない、あるいは担当したことはあるが数が限られているケースも多い、というのが実情です。1人の税理士が担当する法人数は一般的に20~30社と言われており、顧問先の中でまだ事業承継を迎えていない場合や、事業承継を経験しても1~2件というパターンも多いのです。一方、会計事務所によっては、事業承継や相続に特化した部署が対応してくれることをご存知でしょうか?そうした事務所の場合、毎年100件前後の事業承継対応を支援しており、多数のノウハウを持っています。自社や親族の今後を左右する重要な案件を、経験の少ない税理士に依頼するか、経験豊富なチーム体制の事務所に依頼するかであれば、後者の方が安心でしょう。

後継者にどのような形で株や資産を承継するか、どのような節税対策を講じるかは大変重要です。事業承継専門の税理士に依頼すると、ホールディングを設立し、事業会社を後継者に譲りながらご自身はホールディングの社長に就任するなど各社にあった提案をしてもらうことが可能です。また、相続に関しても、経営者の資産状況や家族構成に合わせた最適な対策を過去の事例をもとに提案してもらえるようになります。

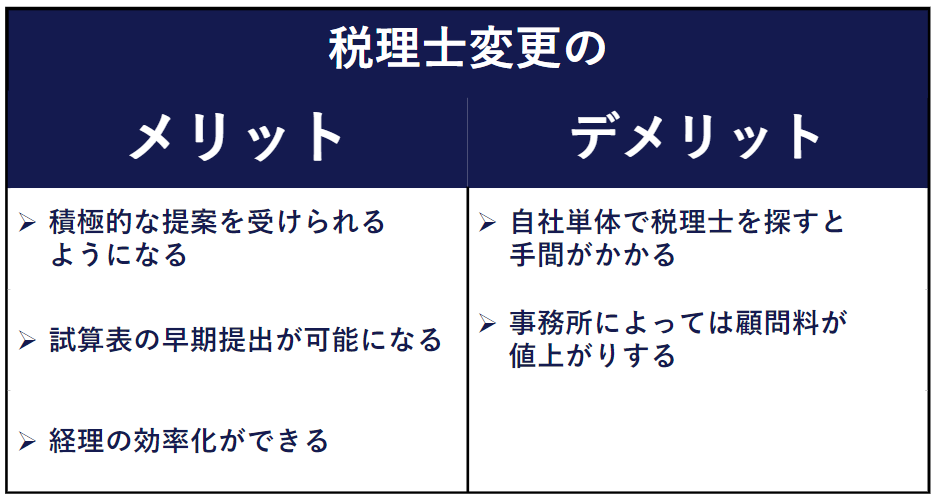

税理士変更のメリット

これまで述べてきたように、税理士変更をすると、様々なお悩みを解決できるようになります。

ここでは、税理士を変更することで生じるメリットのうち、代表的なものを3つ紹介していきます。

積極的な提案を受けられるようになる

自社の悩みに合った税理士に変更することで、会計事務所から積極的な提案を受けられるようになります。こちらから提案・相談しないと動かない税理士から「攻めのアドバイス」がもらえる税理士に変更すると、様々な情報が入ってくるようになるでしょう。経営者がご自身で情報を集めるのは多大な時間と労力を要します。しかし、各テーマに特化した税理士から最新の情報をもらえるようになると、今後の経営判断のスピードは格段に上がることでしょう。

試算表の早期提出が可能になる

会計事務所によっては、試算表の提出スピードが大きく異なります。現在の税理士は試算表を出すのに30日以上かかっている、という方は要注意です。毎月タイムリーに試算表を出してくれる事務所に変更すると、売上の好不調や現在の利益が可視化され、スピーディーな経営判断が可能になります。いつ何にどれぐらい投資できるのか、容易に判断ができるようになります。また、銀行への融資相談もスピード感を持ってできるようになることから、経営基盤を強固にすることができます。

経理の効率化ができる

経理コンサルを得意とする事務所に依頼すると、経理業務の効率化が可能となります。最新のシステムの提案や経理フロー改善の提案をしてもらうことが可能です。また、自社で手が回らない部分はアウトソーシングし、できる部分だけをやりきる選択肢も出てきます。

例えば、税理士とともにクラウド会計を導入すると、これまで経理がわざわざ銀行に行って通帳へ記帳しにいっていたものが、インターネットバンキングデータの自動取り込みで記帳不要になります。その分、経理は社長の確認したい経理・財務の数字をまとめる等、別の業務に集中できます。

税理士変更のデメリット

税理士変更のデメリットには、どのようなものがあるのでしょうか。ここでは、税理士を変更することで生じるデメリットのうち、代表的なものを3つ紹介していきます。

自社単体で税理士を探すと手間がかかる

税理士探しや切替手続きの手間は、税理士変更のデメリットの一つでしょう。ご自身で税理士を探そうとすると多大な労力を要します。 そのため、税理士業界に精通した紹介会社やコンサルタントに相談することをおすすめします。数多くの事務所から貴社の経営課題に合った事務所の候補をもらうことができます。

ただ、その際に選ぶ紹介会社やコンサルタントによっては、成長支援をしてくれる税理士紹介ではなく、単に顧問料が安くなる税理士紹介をされる場合があります。

継続成長をお考えの方は、成長企業向けの税理士探しに特化した会社を活用しましょう。

船井総研では、400以上の会計事務所をコンサルティングする中でもトップクラスの会計事務所をご紹介できます。

また、「経理代行を頼みたい」「税務と労務をワンストップで依頼したい」「クラウド会計に対応できる事務所を紹介してほしい」といった様々なニーズに合った事務所をご紹介できます。

ぜひお気軽にご相談ください。

事務所によっては顧問料が値上がりする

これまで安い料金で月次顧問を依頼していた場合、税理士変更で顧問料が値上がりすることは正直避けられないでしょう。しかし、安い料金にはそれなりの理由があります。自社にあった質の良いサービスを受けるためにはそれなりの対価を支払う必要があります。安かろう悪かろうで現状維持するのか、今後の成長のために顧問料は上がっても信頼できる事務所に依頼するのか、経営判断が伴います。

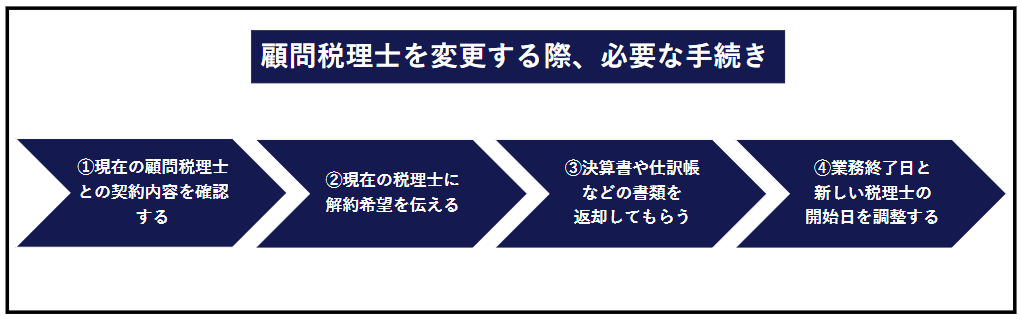

顧問税理士を変更する際、必要な手続き

ここでは、顧問税理士を変更する際に必要な手続きについて解説します。

必要となる手続きや順番を知らないまま、税理士に変更を進めてしまった場合、切替の手続きが円滑に行われなくなってしまう可能性があります。以下で詳しく説明していきます。

①現在の顧問税理士との契約内容を確認する

税理士の変更を具体的に検討する前に、現在の顧問税理士との契約内容を確認しましょう。契約には解約のタイミングや条件が含まれている場合があります。特に指定の解約時期以外に解約することができない場合や違約金が発生する場合もあるため、事前に理解しておくことが重要です。もし税理士の変更が可能であり、変更するタイミングが適切である場合は、次のステップに進みましょう。

②現在の税理士に解約希望を伝える

現在の税理士に対して、顧問税理士の解約を希望する旨を伝えます。顧問契約には解約の期限が定められている場合があるため、期限内に断りを入れる必要があります。税理士に対して断りを入れる際には、できるだけ円満に解決できるよう丁寧に伝えましょう。税理士との関係が悪化すると、書類の回収がスムーズに行われない可能性があるため注意が必要です。(税理士への伝え方についてお悩みの方はご相談ください。)

税理士から承諾を得られた場合は、書面で契約解除の日付を明確にし、捺印や署名を取得することで後に解除の意思が変わることを防げます。

③決算書や仕訳帳などの書類を返却してもらう

税理士から承諾を得た後は、税理士に預けていた決算書や仕訳帳などの書類を返却してもらいましょう。どの書類が管理されているかは業務内容や税理士によって異なりますが、決算書、勘定元帳、試算表、仕訳帳、請求書や領収書、給与明細などの給与管理書類、税務相談に関する資料やデータなどが含まれます。これらの書類は現在の会計年度だけでなく、過去数年分の書類を保持しておく必要があるため、過去の書類も忘れずに返却してもらいましょう。

④業務終了日と新しい税理士の開始日を調整する

税理士の切り替わり時に税務業務の途切れが生じないよう、新しい税理士を見つける時点で業務終了日と新しい税理士の開始日を合わせるようにしましょう。税理士の変更に際しては、自社に適した税理士を選んだ後に、税務業務を安心して任せられる状態を整えることが重要です。

心配であれば、多少費用はかかっても早めに新しい税理士と契約をスタートし、データの引継ぎ・導入をやっていただくことも手です。

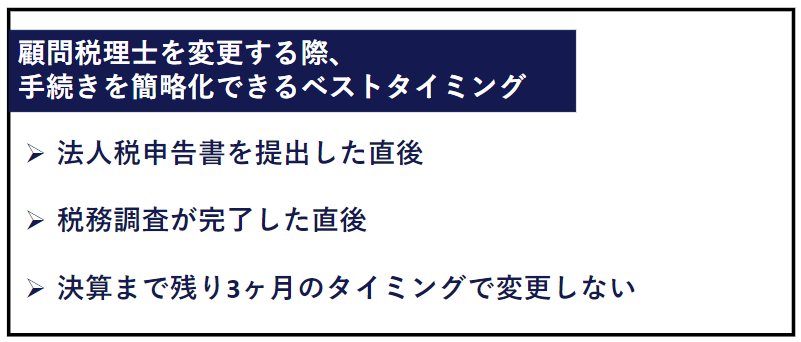

顧問税理士を変更する際、手続きを簡略化できるベストタイミング

税理士の変更は、経営上の都合で行う場合でも税務業務に支障が出る可能性があるため、適切なタイミングで手続きを行うことが重要です。

税理士を変更する最適なタイミングとしては、法人税申告書を提出した直後、税務調査が終了した直後の二つが最適であると言えます。また、決算の3ヶ月前からは変更しないことをおすすめします。以下で詳しく説明していきます。

法人税申告書を提出した直後

法人の場合、確定申告後に法人税申告書を提出する必要があります。法人税申告書の提出は、税務業務の締めくくりとなるため、次年度の税務業務との境目となる最適なタイミングです。

通常、法人税の申告期限は事業年度終了日の翌日から2ヶ月以内です。

例えば、3月末で決算を迎える会社の場合、5月申告が終わった6月が最適なタイミングとなります。

法人税申告書を提出した後に税理士を変更することで、同年度での残りの業務を引き継ぐ必要がなくなります。また、新しい税理士と共に次年度からの計画や税務相談を進めることができるため、円滑な業務推進が可能となります。

そのため、5月の申告が終わった後新しい税理士に切り替えられるよう、2~3月から新しい税理士を探し始めるのが良いでしょう。

税務調査が完了した直後

税務調査が入った場合は、税務調査が終了し結果を受け取った直後も税理士を変更するのに最適なタイミングの一つとなります。

また、税務調査の結果を受けて修正申告書を提出する必要がある場合は、修正申告書提出後に税理士を変更することをおすすめ</u<します。

税務調査は確定申告や法定調書の内容に誤りがないかを確認するための調査ですので、税理士のサポートが重要です。また、税務調査時に税理士に代理人として協力してもらうためには、税務代理権限証書が必要です。

税務調査が予定されている場合は、税務調査の前後に税理士の変更手続きを行うと手続きがスムーズに進められます。

税務調査の時期は一概には言えませんが、通常は7月から12月にかけて多く実施される傾向があります。税務調査が行われた場合は、調査終了後に税理士を変更することを検討しましょう。

決算まで残り3ヶ月のタイミングで変更しない

決算は、1年間の会社の業績をまとめて経営状況を把握するための重要な手続きです。正確な損益計算や税金の算出が必要ですので、税理士のサポートは不可欠です。

決算には最低でも3ヶ月前から準備や資料の確認が始まるため、この期間には税理士の変更は避けるべきです。税理士は1年間の税務処理や税務相談の内容を把握しているため、現在の税理士以外に引き継ぐことは困難です。決算が近づいている場合に新しい税理士に変更すると、会社の経営状況や1年間の税務処理を理解するのが難しくなり、決算に悪影響を及ぼす可能性があります。

業務の円滑な進行を確保するためにも、決算の3ヶ月前から法人税申告書の提出が完了するまでは、税理士の変更は控えるべきです。

ただし、経営者として「税理士探し」は決算前から探しておき、決算のタイミングで切り替えられるよう準備しておくと良いでしょう。

※現在の税理士の申告に不安がある、現在の税理士が体調を崩してしまった等申告対応をしてもらえなさそう、といった場合は、決算まで3か月以内であっても税理士を変えた方が良いケースもあります。

税理士変更で失敗しないための3つのポイント

ここでは、税理士変更で失敗しないための3つのポイントをまとめました。理想の税理士に出会うために、知っておきたいポイントをご紹介します。

自社の成長スピードや経営課題に合った事務所を検討する

「地元で有名だから」「知り合いが依頼しているから」といった理由で税理士を検討していませんか?税理士によって得意な業種やテーマは様々です。そして「自社にあう税理士」というのも会社によって異なります。自社の成長スピードや経営課題に合っているか、吟味する必要があります。

そこで、事前に自社の経営課題を整理することをおすすめします。何をどう解決したいのか整理した上で、会計事務所のサービスを比較検討しましょう。

理想の体制を整理する

先ほど述べたことと重なりますが、今後の経理の体制をどうしたいのか、事前に整理しておくことをおすすめします。経理をアウトソーシングしたほうが良いのであれば、経理代行ができる事務所を検討した方がよいでしょう。また、労務や事業承継まで相談したいのか、税務だけでよいのかといった違いも出てきます。

まずは今後の経営ビジョンから自社の理想の体制を整理し、明確にしたうえで税理士を検討しましょう。

成長企業向けの税理士紹介に特化した会社に相談する

自社で一から探すより、すでに多くの会計事務所とお付き合いのある税理士紹介会社に相談したほうが早いです。また、成長企業向けの税理士紹介会社であれば、ヒアリングをもとに自社の現状に即した事務所を紹介してもらえます。

船井総研では、「成長企業と税理士のレベルのミスマッチを解消したい」という想いから税理士マッチングサービス事業を展開しております。貴社の経営課題にあった日本でもトップクラスの会計事務所をご紹介できます。ぜひお気軽にご相談ください。

まとめ

本記事では、経営者が税理士を変更する主な原因や税理士を変更すべきタイミング、メリット・デメリット、手続きの流れや失敗しないための3つのポイントについて解説してきました。税理士によって得意な業種やテーマは異なります。また、自社単体で探すと時間と労力を費やすことから、税理士紹介の専門家に相談することをおすすめしています。

自社の成長スピードに合った税理士とお付き合いができるよう、本記事を参考に比較・検討してみてください。

-

-

坂田 知加会計事務所向けコンサルティングに従事し、全社において女性最速・最年少で管理職に昇進。これまで全国300以上の会計事務所に関与。「企業レベルと税理士レベルのミスマッチ」を解決したいという想いより、現在は成長企業とハイレベル会計事務所のマッチングを行っている。