- 税理士の賢い選び方2022-08-05歯科クリニック院長必見!顧問料を上げずに税務顧問のサービス品質を格段にアップさせる方法顧問料を上げず、税務顧問のサービス品質を格段にアップ 本日は、太田中央歯科クリニック様(群馬県)の、「税理士変更を実施し、経営が大きく変化した事例」をご紹介します。 太田中央歯科クリニック様は、「税理士から適切なサービス […]

- 税理士の賢い選び方

-

公開日:2024.03.12更新日:2024.03.18

法人の節税対策とは?今すぐ実践できる32の対策とポイントを解説!

皆様は顧問税理士から節税対策について提案を受けられていますか?

経営者の皆さまは、「従業員と稼いだ大切な利益。税金へ支払うより、できれば事業や人、教育に投資していきたい」とお考えかと存じます。

本日は法人が今すぐ実践できる35の節税対策について解説してまいります。

本記事で述べる内容はあくまで一般的な内容の為、自社に合う合わない、活用できるできないは会社の状況や戦略に依ります。

本記事の内容を参考にしていただき、顧問税理士に相談するか、顧問税理士からアドバイスをいただく事が難しい場合、節税対策に強い税理士に相談しましょう。

法人税とは

法人税の概要

法人税とは、法人が利益を上げた際に支払う税金のことです。税金は、国に納める「国税」と、地方自治体に納める「地方税」に分類され、法人税は国税にあたります。また、地方税である法人住民税、法人事業税もあり、これらをまとめて法人税等と呼ぶことが一般的です。

法人税の申告と納付期間は、一般的に法人の事業年度終了の翌日から2か月以内です。この期間内において法人税の申告書を提出し、税金を納付する必要があります。

予め納付日は決まっているため、税理士と一緒に計画を立てて行動することが重要です。

節税対策の重要性

法人税は、課税所得×法人税率-控除額で算出されます。

法人の課税対象所得(税法上の所得)は、法人が事業活動から得た利益(売上収入や、土地・建物の売却収入など)に各種損金(費用や損失に当たるもの)を差し引いた後の金額です。

損金の金額が大きければ大きいほど課税対象所得は少なくなるので、納税金額を抑えることができます。

一定の条件を満たせば減額、あるいは免除される税金や、損金計上できる経費もあるため、正しい節税知識さえ理解しておけば、割と簡単に節税ができるケースもあります。

企業に合った節税対策を積極的に提案できる税理士は限られているため、もし節税対策に強い税理士をお探しなら下記記事をご覧ください。

▼節税に強い税理士の選び方とは?選ぶコツや探し方、事前に準備しておくことを解説!

節税に強い税理士の選び方とは?選ぶコツや探し方、事前に準備しておくことを解説!

法人の節税対策のポイント

ここでは節税対策を「将来のリスクヘッジを兼ねた対策」「資産の整理を兼ねた対策」「成長投資を兼ねた対策」の大きく3つに分けて35個の対策を解説してまいります。

将来のリスクヘッジを兼ねた対策

①経営セーフティ共済に加入し掛金を費用計上する

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。(独立行政法人 中小企業基盤整備機構)

取引先が倒産した際、無担保・無保証人で共済金の借入れができます(掛け金の10倍まで、上限8,000万円)。掛金は月額5,000円〜200,000円まで選択可能で、前納の制度で掛金を前払いできるので、前納分を年払いできます。また、掛金は積立のため、40ヶ月加入で全額掛金が戻ります。

利益が出ている法人が余剰資金の中から一定の金額を掛金として拠出し費用として計上することで効果的な節税対策となります。

<おすすめポイント>

・取引先が倒産した場合の備えになる(無担保・無保証人で掛金の10倍まで借入れができる)

・40ヶ月以上加入すると、掛金の100%が戻ってくる

・掛金を全額損金計上できる

②生命保険・損害保険の加入を検討する

生命保険、損害保険、養老保険・年金保険等に会社として加入すれば、支払う保険料の全額、または一部を損金として計上できます。保険の解約返戻金は法人税の課税対象になるため基本的には課税の繰り延べです。ただし、出口戦略次第で節税対策になります。(e.g. 社長の退職金と解約返戻金を相殺することにより法人税の課税を軽減する)

法人で保険に加入する目的としては、大きく3つあります。

(1)経営者に万が一のことがあった時の備え(長期定期保険、逓増定期保険、et. al.)

(2)社員の死亡保障や退職金準備(団体定期保険 et. al.)

(3)事業承継対策(生命保険、終身保険 et. al.)

経営者に保険の補償も受けられるため、万が一の際の備えとしても機能します。法人の抱えているリスクの見直しにも繋がるため、すでに保険に加入している場合であっても保障内容や保険の種類などを定期的に確認することも重要です。

<おすすめポイント>

・経営者の万一の備えや事業承継対策に使える

・従業員の福利厚生に繋がる

③中小企業退職金共済に加入する

中小企業退職金共済制度は、自社で退職金制度を設けることが難しい中小企業のために設けられた制度です。

事業主が中小企業退職金共済と退職金共済契約を締結し、毎月従業員の掛金を支払います。従業員が退職する際には、事業主が中小企業退職金共済に退職届を提出し、退職者本人からの請求に応じて、中小企業退職金共済から直接退職金が支払われる流れとなっています。

掛金は全額事業主が負担し、従業員に負担を求めることはできません。掛金の月額は5,000円以上30,000円未満で、従業員ごとに選択することができます。

支払った費用の全額が損金にできますので、節税手段として有効といえます。

また、新規加入者に対して、加入後4ヵ月目から1年間、従業員一人あたりの掛金月額の半額(ただし、一人あたりの上限5,000円)、最大6万円が助成されるのもメリットの一つです。

<おすすめポイント>

・費用の全額を損金にできる

・福利厚生として離職防止にも役に立つ

資産の整理を兼ねた対策

④抱えている不良在庫を処分する

在庫は利益を生み出さないものであっても「棚卸資産」として企業の財産と見なされてしまいます。そのため、売れる見込みのない不良在庫は早めに処理しましょう。

古い在庫などの資産を処分すると、その処分にかかった費用などを損金に計上できます。

不良在庫の処分には、値引き販売や廃棄の選択肢があります。

・ 売却損:原価より安く売却した場合、原価との差額を損金計上

・廃棄損:売却できずに廃棄した場合、原価の全額を損金計上(「廃棄証明書」などの証明書類が必要)

・評価損:評価額が原価より下がった場合、原価との差額を損金計上

など処分時の計上の仕方はケースによって変わってきます。

<おすすめポイント>

・不良在庫の管理コストを削減できる

・在庫回転率が改善し、金融機関から評価を得やすくなる

⑤不要な固定資産の処分を検討する

不良在庫以外にも不動産、設備、機械装置、車両、ソフトウェア等の固定資産の中で、不要なものを抱えている場合に有効な手法です。

資産の故障や損傷により修理が不可能である場合や、法的な規制や技術の進歩により資産が使用できなくなった場合などに、不要となった資産を決算までに除却・売却の処理を行うことで固定資産除却損、売却損の計上により利益が圧縮できます。

<おすすめポイント>

・除却損・売却損の計上で利益を圧縮できる

・固定資産税を抑える効果も見込める

⑥含み損のある有価証券の売却や評価損の計上を検討する

保有している有価証券や投資信託、社債などがある場合は、売却や評価損の計上を検討しましょう。

取引先の株式など重要性の高い有価証券とは異なり、売却しても問題ない有価証券は早々に売却したほうがよいでしょう。

現金を増やしながら、売却損として計上することができます。

売却できない有価証券で回復見込みのない場合は、有価証券の評価損の計上を行うことで利益を圧縮することができます。

上場有価証券の価額に回復の見込みがあるかどうかの判断は難しいものもあり、内容によっては税務調査のリスクもあります。有価証券の売却や評価損の計上を検討する際には顧問税理士に相談しましょう。

<おすすめポイント>

・含み損のある有価証券を売却すると、現金を増やしながら経費計上できる

⑦買掛金・未払金・未払費用を漏れなく計上する

会計のルールでは、商品の引き渡しやサービス提供が完了していれば、代金をまだ支払っていなくても、費用(損金)として計上することができます。

支払義務が確定していることや金額が明らかになっている仕入れや外注費なども対象となります。

未払金の計上としては、後述で述べる決算賞与や保険料、未納の税金なども該当します。

中小企業の会計は、現金を支払ったタイミングで損金計上をしているケースも多い為、適正に決算で計上できるものはないか、税理士に相談してみると良いでしょう。

<おすすめポイント>

・代金をまだ支払っていなくても、損金計上ができる

⑧中古車など中古資産を購入し、短い年数で減価償却費を計上する

中古資産は新品の固定資産よりも耐用年数が短く、その分だけ減価償却の期間が短くなり、1年間で計上できる経費の金額が大きくなります。車検証などの経過年数が把握できることが必要な条件になります。

中古資産は新品と比較して割安で、節税メリットもあるため、業務用の車を購入する際や中古でも差し支えない製品を購入する際は検討をおすすめします。

<おすすめポイント>

・中古資産は、新品と比較して安価で購入できる

・新品より減価償却費として計上できる金額が大きくなる

⑨資産購入時の支払いのうち取得価額に含めなくてよいものがないか確認する

固定資産を購入した際に支払った額のうち、取得価額に含める必要がないものも存在します。

例えば不動産を取得する場合に司法書士報酬や印紙代は費用として計上し、仲介手数料や固定資産税取得税精算金は資産として計上する必要があります。一方で不動産取得税に関しては費用に計上することも、含めないことも可能です。

このように資産購入時の支払いのうち、取得価額に含めなくてよいもの、そもそも含めないもの、必ず含めるものに分類されます。固定資産を購入する際に、これらの分類を確認し、可能な限り費用計上を行うことは利益を圧縮し節税効果を発揮します。

<おすすめポイント>

・㉓少額減価償却資産の特例、㉔一括償却資産の特例が適用できるようになる場合がある

⑩繰越欠損金を活用する

繰越欠損金とは、当期の赤字を翌期以降の黒字から差し引くことで、将来の法人税の課税所得を減少させることができます。

課税所得がマイナスの場合(赤字の場合)、法人税の支払いはゼロになります。したがって、欠損金(赤字)が10万円であっても100万円であっても、赤字の事業年度の法人税はゼロになります。その後の事業年度が黒字であれば、課税所得に応じて法人税が課せられます。

繰越欠損金を適用できるのは、欠損金が発生した事業年度に青色申告を行っている法人です。なお、法人税の青色申告を行うには、青色申告を行おうとする事業年度が始まる前日までに、「青色申告の承認申請書」を税務署に提出する必要があります。

欠損金(赤字)が出た場合、青色申告をしていれば、翌年以降に繰り越すことができ、当期の利益と相殺することで効果的な節税対策となります。

法人は10年間が繰越期間となるので、期間が迫っている欠損金がある場合はどの節税対策よりも優先して活用できるように調整をしましょう。

<おすすめポイント>

・赤字金額を翌年以降の黒字金額と相殺できる

⑪貸倒損失を計上する

取引先の倒産など回収できない不良債権を抱えている場合に有効な手段です。決算の際に貸倒れとすることができる債権がないか検討することや、債務免除を書面で通知することにより貸倒損失を計上することを検討の余地があります。

貸倒損失の計上は税務署からの指摘によって計上が認められないケースもあるので、適切な税理士とのリレーション構築が必要です。

<おすすめポイント>

・現預金の支出をせず、利益を圧縮できる

⑫貸倒引当金を計上する

貸倒損失と同様に、お金を使わずに利益を圧縮できる方法です。

貸倒引当金とは、企業が貸し倒れリスクに備えて計上する費用のことであり、貸し付けた お金や売掛金などの債権に対して、将来的に回収が困難になる可能性がある場合に、その リスクを予測して一定の金額を引当てているかと思います。

回収が見込めない売掛金を貸倒引当金として計上すれば、損金の扱いになり節税効果が見込めます。貸倒引当金の計上には細かいルールがあり、税務調査の対象になるため検討の 際は必ず税理士に相談しましょう。

<おすすめポイント>

・現預金の支出をせず、利益を圧縮できる

成長投資を兼ねた対策

⑬事業に必要な設備投資を行う

必要な設備投資は、本当に意味のある節税対策になります。

一定の条件を満たした設備投資は、中小企業投資促進税制・中小企業経営力強化税制の対象となり、対象資産の取得価額に対して「特別償却」か「税額控除」のどちらかを選択適用することができます。

「特別償却」とは、設備投資をした初年度に通常の減価償却費に加えて追加の経費を計上できる制度です。中小企業投資促進税制と中小企業経営力強化税制、どちらを選ぶかで計上できる償却費の割合は異なってきますが、取得年度に大きな償却を行うことができるため、その分だけ課税所得を減らし、法人税が削減できます。

※ただし、将来に償却するものを前倒しで償却しているだけなので、全体の償却期間を考えると、法人税の合計額は減少しません。

「税額控除」とは、設備投資をした初年度に取得価額×7%に相当する金額を法人税額から直接控除できる仕組みです。税額控除は、通常の減価償却費の適用も受けられ、実質的には設備の取得価額の7%が引かれることになることから、特別償却より節税効果は高い傾向にあります。

適用するためには、事前に一定の認定等や書類を提出する等の注意点がありますので、どちらを選ぶ方が自社には合っているのかを含めて、まずは税理士に相談することをオススメします。

<おすすめポイント>

・自社に必要な投資を行いながら、節税できる

⑭レバレッジドリースへの投資を検討する

レバレッジドリースとは、共同で購入した資産をリースに出し、得た利益を減価償却の仕組みを活用して節税効果を得る投資商品です。

具体的には、匿名組合という団体が、小さな単位で出資を複数の者から募り、航空機や船舶などの巨額の資産を購入し貸し出すことによってリース収益を得る取引になります。

匿名組合からの出資に加えて金融機関から借入れを行うことで巨額な資産を購入するのですが、出資額と借入額の比率は、2:8や3:7となり、借入金が購入代金の半分以上を占めることが多くあり、小さな力で大きな物を動かす「てこ=レバレッジ」になぞらえて、「レバレッジドリース」と言いわれています。

レバレッジドリースの節税効果は匿名組合での損益により生じます。購入した資産は買った直後から事業に使われ、それに応じて価値が下がっていきます。そのため、匿名組合では、物件の価値が減った分を損失として計上します。この損失は、匿名組合員となった会社に、出資の口数に応じて分配されます。そして、それぞれの会社で、「特別損失」として損金に算入されることで節税効果を発揮します。

レバレッジドリースは単年度に突発的に大きな利益が出て先送りをしたい場合や、後継者に自社株式を引き継ぐ為に自社株を引き下げたい場合に有効となります。

レバレッジドリースは投資の為、多様なリスクがあります。また、利益を先送りしたに過ぎないため数年後に大きな利益が出たとしても問題ないように出口戦略を考えていないと意味がないものになります。多くを考慮して判断する必要があります。

<おすすめポイント>

・単年度に突発的な大きな利益が出た時に有効

・事業承継対策になる

⑮消耗品をまとめて買い替える

原則的に、未使用の消耗品は貯蔵品とする必要がありますが、一定の条件を満たした場合には購入した事業年度に全額を費用とすることが可能です。

コピー用紙やティッシュ、トイレットペーパー、包装用の段ボールなど継続的に使用する消耗品など事業年度ごとに一定量購入しているもので取得価額10万円未満のものなど、要件を満たす必要はありますが、簡単にできる節税対策の一つです。

決算期に購入を実施すると支払ってすぐに税額に影響するため、資金繰り的にもメリットがある対策になります。

<おすすめポイント>

・継続的に使用する消耗品をまとめて購入することで節税できる

⑯固定資産の購入時に資産計上方法を細分化する

高額な資産を購入する場合や工事を行った場合に、購入資産の明細などから各資産の内容を把握し、個別に計上することで節税効果を得られる場合があります。

固定資産の細分化を行うことで、耐用年数の短い資産や購入した期に費用に計上できるものに分けられ、一括で減価償却を認識することよりも多くの費用を計上することができることがあります。

しかし、購入目的などによっては複数の資産を一つとして認識する必要があります。また、固定資産の細分化は専門的な知識を必要とするため税理士への相談をオススメします。

<おすすめポイント>

・一括で計上するより、細分化して計上したほうが節税できるケースがある

⑰自社ホームページの作成・リニューアルを実施する

ホームページ作成・リニューアルを行った場合は、作成費用を広告宣伝費として経費計上でき、またほとんどが単年度の費用とできるため節税に効果的です。メンテナンス費用なども含めるとそれなりに数百万と高額な費用となることが多く、有効性の高い節税対策になります。

ただし、ECサイトや店舗の予約を取るためのサイト、アフィリエイトなどで収益化している一部のサイトに関しては経費計上できず資産計上の必要があります。

一年以上更新されていないと、長期前払い費用や繰延資産として計上する必要があるため、一年に一度はホームページ内で記事やデザインの更新を行う必要があります。

また、「中小企業者等」に当てはまる場合、ホームページの作成費用が30万円以下であれば、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」により、減価償却せずに損金算入できます。

<おすすめポイント>

・自社の集客を強化しながら節税対策ができる

従業員満足度UPや採用対策を兼ねた対策

⑱賃上げ促進税制を活用する

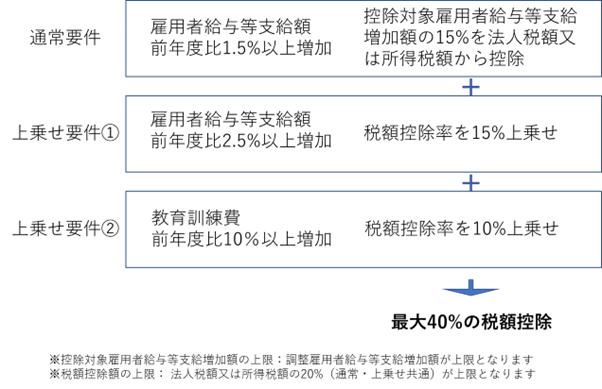

賃上げ促進税制とは、前年度より従業員の給与等を一定以上増加させた場合、税額控除を受ける事ができる制度です。全雇用者の給与等支払額の増加額の最大40%の税額控除が可能です。節税効果だけでなく、従業員の確保、定着、モチベーションUPが期待できます。

中小企業向け賃上げ促進税制の概要は以下になります。

2023年12月に「令和6年度税制改正の大綱」が閣議決定され、その中で「賃上げ促進税制」の改正が明記されました。今後の国会審議等を踏まえて変更となる可能性がありますので制度の詳細について税理士と相談できるようにしましょう。

<おすすめポイント>

・最大で法人税額または所得税額の40%の税額控除

・従業員の確保、定着、モチベーションUP

⑲従業員に決算賞与を支給する

決算時に賞与を支給すれば損金計上できます。業績が好調で決算着地として大幅な利益が見込まれるときに、従業員への決算賞与を支払うことで、費用計上され利益が圧縮されます。

下記三点を満たしている場合は、未払い計上することが可能となります。

①同時期に賞与の支給を受ける全ての従業員一人ひとりに対して賞与の支給額を通知していること

②通知した日の属する事業年度終了の日の翌日から1か月以内に、通知をした全ての従業員に対してその通知金額を支給していること

③損金整理を行っていること

社員のモチベーションアップや求人効果など副次的な効果も見込める有効な対策です。

<おすすめポイント>

・業績が好調で大幅な利益が見込まれる時に有効な施策

・社員のモチベーションアップを図りながら、節税対策ができる

⑳役員や従業員の自宅を社宅扱いにする

法人名義で契約することで社宅に係る費用を損金として計上できます。

社宅扱いにするためには、

・会社名義で賃貸物件を借りたうえで、

・会社が家賃・ローンを払い、

・入居する経営者や従業員から一定の賃料(賃貸料相当額)を徴収する

・役員または従業員が生活している(賃貸用等はNG)

を満たす必要があります。会社が支払った家賃と入居者から受け取った賃貸料相当額の差額分を会社の経費として計上できるので節税効果を発揮します。

ただし、賃貸料相当額の50%以上の家賃設定にしなければ課税される場合があるなどいくつかの注意点がありますので、こちらも税理士に確認しましょう。

<おすすめポイント>

・福利厚生を充実させ、求人へのアピールにもなる

・役員や従業員に対して給与として課税されないため個人の税金を抑えることができる

㉑社員旅行を実施する

社員旅行は福利厚生費用として計上可能で、社員のモチベーションアップなどにもつなげられる対策です。

・旅行の期間が4泊5日以内

・会社負担金額がひとり10万円以内

・旅行に参加した人数が全体の人数の50%以上

といった所定の要件を満たした社会通念上一般に行われているレクリエーション旅行と認められるものであれば、費用を福利厚生費として計上できます。

<おすすめポイント>

・社員教育やモチベーションアップを行ないながら節税できる

㉒健康診断を実施する

人間ドックや健康診断を実施するための費用を福利厚生費として計上することができます。従業員全員を対象にしていることや、かかった費用を会社が医療機関に直接支払うことなど、満たすべき条件があります。

労働安全衛生法第66条に基づき、事業者は労働者に対して、医師による健康診断を行わなければならないと定められており、健康増進の観点や福利厚生として働く意欲にも繋がるため、検討いただければと思います。

<おすすめポイント>

・社員の健康を守りながら節税できる

㉓企業型確定拠出年金を導入する

企業型確定拠出年金(401K)は、企業が掛金を毎月積み立てし、従業員(加入者)が自ら年金資産の運用を行う制度です。退職金制度の一つとして導入することができます。役員のみでもOK、任意加入でOKです。

企業にとって、毎月拠出する掛金が、会社負担分の社会保険料がかからず、全額損金算入することができ節税効果が見込めます。また、個人にとっても給与所得にはならず、そのまま控除することができるメリットもあります。

制度を活用した対策

㉔少額減価償却資産の特例を活用する

少額減価償却資産の特例とは、青色申告をしている中小企業が取得価額30万円未満の減価償却資産を取得した場合に、費用を一括で経費にできる制度です。

30万未満で年間300万円までは固定資産を購入した際に全額費用とすることができます。

本来の耐用年数より短い期間で費用化できることで節税効果を生みます。適用にあたってはいくつかの注意点があるため、制度の概要はしっかりとチェックすることが必要です。

<おすすめポイント>

・本来の耐用年数より短い期間で経費計上できる

㉕一括償却資産の特例を活用する

一括償却資産の特例とは、取得価格10万円以上20万円未満の減価償却資産を購入した時に活用できる精度です。

個別の減価償却せずに、使用を開始した年から3年間にわたって、その年に一括償却資産に計上した資産の取得価額の合計額の3分の1を必要経費にできる、つまり3年間で均等償却することができる制度です。

少額な固定資産を個別に管理し、月割りで減価償却費を計算するのは手間がかかるため、この特例が認められています。

こちらも本来の耐用年数より短い期間で費用化できることがメリットです。ただし、一括償却資産の3年均等償却を行っている資産を譲渡・除却しても、減価償却を打ち切ることができないという点は注意が必要です。

<おすすめポイント>

・本来の耐用年数より短い期間で経費計上できる

・減価償却費の計算が楽になり、手間が省ける

㉖出張旅費規程を定める

出張旅費規程を策定することにより「交通費」「宿泊費」「出張先」など諸費用を経費計上できるようになり、出張が多い会社にとっては大きな節税効果を生みます。

また、旅費日当として、出張にかかる食費や少額の諸雑費の支払い、従業員の慰労や労いを目的に、会社から支給する手当として経費に計上する事ができます。

旅費日当に関しては従業員にとっても各種税金等がかからず手取りが増えるといったメリットもある節税対策の一つです。

ただし、支給する金額が高額な場合、税務署から指摘を受ける可能性があります。金額の設定には税理士事務所にノウハウがあるので、検討する際は税理士に相談しましょう。

<おすすめポイント>

・出張旅費規程を定めることで、「交通費」「宿泊費」などの諸費用

㉗別会社を設立する

新たな法人を設立することで、さまざまな節税効果が各社に適用され、一つの法人の場合よりも比較し、利益を圧縮することができます。

別会社を設立することで節税効果を得るためのポイントは下記のようなものがあります。

・軽減税率の適用

→所得800万円以下であれば法人税率が15%(800万円超は23.2%)

・消費税免除

→開業から2年間は消費税が免除(課税売上高1,000万円未満に限る)

・少額減価償却資産の特例

→それぞれの法人で年間限度額まで費用計上できる

ただし節税対策のための別会社は、租税回避となり脱税とみなされる場合があるため十分に注意することが必要です。

<おすすめポイント>

・各法人ごとに軽減税率などを適用できるため、利益を圧縮できるケースがある

㉘短期前払費用の特例を活用する

短期前払費用の特例とは、1年以内にサービスの提供を受けるものを前払いで支払い、支払い時の事業年度にまとめて経費にできる制度です。

具体的には家賃や生命保険料、サーバー費用、リース料、会費などが挙げられます。

特例適用要件には判断が難しいものもあるため、税理士に相談して節税になりうるか相談しながら計画的に利用しましょう。

<おすすめポイント>

・1年以内にサービス提供受ける家賃や保険料などを前払いし、損金計上できる

㉙決算期の変更を検討する

決算月付近に大きな利益が発生する場合、決算期を変更することで、大きな利益が出た月を翌年に持ち越すことで、その年度の納付を抑えられます。

例えば、消費税の免税事業者であれば、決算期の変更によって消費税の免税期間を延長 できる可能性があります。

消費税の免税事業者が課税対象者になる基準は、課税売上高が1,000万円を超える場合です。1,000万円を超えた年度を基準に、翌々事業年度から課税事業者となります。

もし決算期前に事業年度全体で1,000万円を超える売上が見込まれる場合は、事前に決算 期を変更して免税期間を延長することができます。

一方で、決算月の変更は、定款の変更や株主総会の特別決議が必要など、手続きに手間と時間がかかります。事業年度は1年を超える期間での設定はできないため、その期は事業年度が短くなります。

繁忙期と重なると手続き等にミスが発生しやすいため、計画的に検討しましょう。

<おすすめポイント>

・消費税の免税事業者であれば、決算期の変更で免税期間を延長できる可能性がある

・利益を翌年に持ち越し、当年の納税を抑えられる

㉚資本金額の見直しを行う

資本金の金額によって、適用される税制や税額が異なるため節税に繋がる場合があります。税務上、資本金は「1,000万円以下」「1,000万円超」「1億円超」の3つで違いが生じます。

<1億円以下に減資する場合のメリット>

・資本金1億円以下は、中小企業と見なされ、軽減税率の適用できる

・赤字が出た時、一定の条件を満たせば最大10年間「繰越欠損金」として繰り越せる

・赤字がでた時、一定の条件を満たせば1年以内の事業年度の所得金額を差し引いて、既に支払った法人税から「欠損金」分を還付を受けられる

・800万円以下の接待交際費を全額損金算入できる

・資本金1億円以上であれば対象になる外形標準課税を払う必要がない

・上述した「中小企業経営強化税制」が適用できる

・30万未満の減価償却資産を損金算入できる「少額減価償却資産の特例」を受けられる

・資本金1億円以上であれば対象になる、特定同族会社に対する留保金課税が適用されない

<1,000万円未満に減資するメリット>

・法人住民税の均等割を低くおさえられる

・一定の条件を満たせば、創業後2期分の消費税が免税になる

減資は基本的に取引先や金融機関からの信用低下に繋がる可能性もあるため、新会社を設立する際や別会社を設立する際、増資を検討する際に資本金の金額によって変わる税制に注意しながら進めましょう。

<おすすめポイント>

・資本金の違いで受けられる税制が変わる

㉛役員退職金を支給する

役員に退職金を支給することで、役員個人・企業共に節税対策ができます。

企業が退職金を支給する場合、一定の限度額まで損金算入できます。単年度に費用計上される金額が大きいため、効果的な節税対策となります。金額は、在任期間や報酬額、規定の功績倍率などによる計算に基づき、同業種で同じくらいの規模の役員の支給状況と比べて適正である場合、支給する額の損金算入が認められます。また、支給前であっても未払金計上して損金にできます。

受け取る側のメリットとしては、退職金を一時金として一括で受け取ると「退職所得」にできます。退職所得は、役員報酬や給与より税制上で優遇されており、勤続年数×40万円の退職所得控除を受けられるほか、社会保険料がかかりません。

役員報酬の額を適切に設定することで、法人、個人ともに負担を軽減できます。

金額の設定や節税のシミュレーションを税理士に提案してもらいましょう。

<おすすめポイント>

・法人と個人ともに節税できる

㉜売上計上のタイミングを翌期にずらす

売上計上を翌期に遅らせることで、現在の期間の税金負担を軽減する対策になります。

売上の計上タイミングは原則として商品等の引き渡しを行った日・役務の提供を行った日であり、実現主義と呼ばれます。重要な点は取引相手へ商品やサービスを提供すること、取引の相手から現金等価物(現金、売掛金、物など)を受領することです。ここで商品などの種類や性質、契約内容等により何をもって実現とするかが問題になる場合があり、以下の基準があります。

出荷基準:商品を出荷した事実をもって計上する

納品基準:相手に納品した事実をもって計上する

検収基準:相手が検収完了した事実をもって計上する

役務完了基準:サービスの提供が完了した時点で計上する

業種や商品・サービスによって選択できる基準は変わりますが、合理的な理由のもと変更できるのであれば、売上の計上タイミングで節税効果を得ることができます。

<おすすめポイント>

・業務フローの見直しになる

節税の注意点

以上のように、様々な節税対策を解説しましたが、これらの対策は場当たり的に行うのではなく、税理士と計画的に進めることが重要です。

必要のない備品や高額な社用車を直前で購入し、失敗する経営者様も多いです。

また、間違った節税対策を行うことで資金繰りが悪化したり、税務調査で指摘が入ったりするなど経営上大きな問題を引き起こす可能性があります。

そのため、予め、税理士と今期の納税金額予測やそこに向けてどのような対策をしていくかを毎月の打ち合わせの中で相談しながら進めましょう。

期中から利益着地・納税金額を予想しておけば、

「これだけ利益が出るならもっと投資して大丈夫」ということが分かり、

企業の更なる成長の為にシステム投資・販促投資・人材投資等を行うことができます。

結果として、成長投資と節税対策を実現できる、これが理想の節税対策です。

節税対策に強い税理士をお探しなら

株式会社船井総合研究所・税理士セレクションでは、成長企業のための成長支援ができる優良税理士の紹介を行っています。

各業種や成長フェーズにあった必要な節税対策を積極的に提案できる税理士のご紹介が可能です。

もし今の税理士から節税対策の提案を受けられていないとお悩みでしたら、お気軽にご相談ください。

-

-

坂田 知加会計事務所向けコンサルティングに従事し、全社において女性最速・最年少で管理職に昇進。これまで全国300以上の会計事務所に関与。「企業レベルと税理士レベルのミスマッチ」を解決したいという想いより、現在は成長企業とハイレベル会計事務所のマッチングを行っている。