- 初めての方必見記事税理士の賢い選び方2022-06-17税務と労務をワンストップで依頼するメリットとは?会社経営に欠かせない税務と労務。 相談したいことがあっても、「これは税理士と社労士、どちらに相談すべきなのか」と迷う方は少なくありません。 会計事務所によっては、グループ内に社労士法人を持ち、税務と労務をワ […]

- 税理士の賢い選び方

-

公開日:2024.06.03更新日:2025.07.30

税務顧問とは?意外と知らない、税理士の基本サービスを解説

突然ですが、税務顧問のサービスは税理士によって異なるのをご存知ですか?

「税務顧問」という言葉は知っていても、どのようなサービスかを聞かれると答えられない経営者様が多いのではないでしょうか。

税理士業界はクローズドな業界のため、他の税理士がどのようなサポートをしてくれるのか、どのような税理士がいるのかを知る機会が中々ありません。

そこで、本記事では、税務顧問の基本的なサービス内容について解説します。

そもそも税務顧問とは

税務顧問とは、法人や個人事業主が税理士と年間契約を結び、定期的な会計業務・税務業務を依頼することです。税務顧問契約を結んでいる税理士を「顧問税理士」と呼びます。

事業を営む場合、様々な税金を支払う必要があり、税金の申告は期限内に行わねばなりません。どの税金をいつまでにどのような手続きで支払うべきかを把握するのは難しく、税金の計算以外にも事業内容に合わせた会計処理、決算書の作成など専門的な作業が必要です。そのため、専門的な知識を持つ税理士に依頼し、正確な書類を作成・申告してもらう必要があります。

また、税理士事務所によっては、会社の経営状況や経理の課題に合わせて的確なアドバイスをしてくれる事務所もあります。

税理士事務所によって得意な業種・テーマが異なるため、事前に把握するようにしましょう。

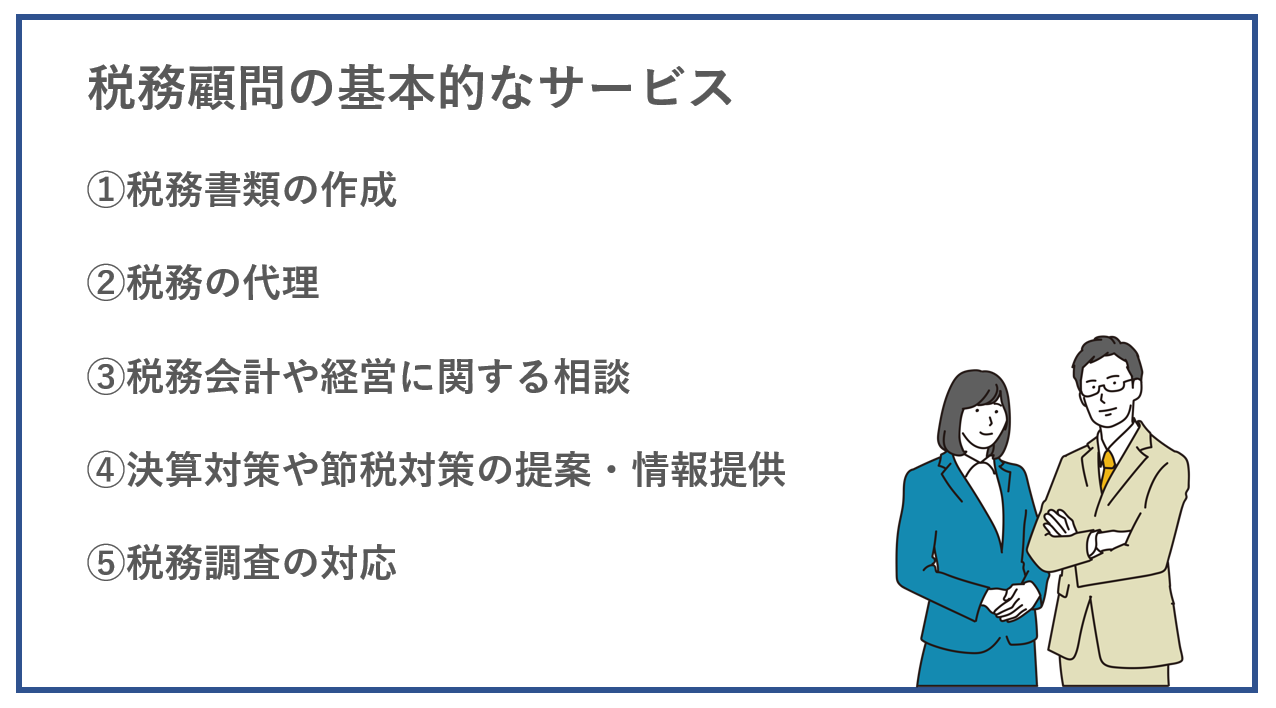

税務顧問の基本的なサービス

ここでは、税務顧問の基本的なサービスについて解説します。

①税務書類の作成

皆様がまず思い浮かべるのが、「税務書類の作成」です。税理士には3つの独占業務があり、そのうちの一つが「税務書類の作成」となっています。

税務書類とは、税務署に提出する書類や税務代理に関する書類を指し、法人や個人事業主の決算書、法人税・消費税・地方税の確定申告書、中間申告書(事業年度の中間点で納税する手続き)、年末調整、法定調書、償却資産税申告書などが該当します。

上記は必ず提出しなければならないので、税理士であれば当たり前のように作成してくれますが、税理士によって差がつくのが「試算表の作成」です。

試算表は、財務諸表と異なり、作成義務はありません。そのため、税理士によって差が出やすいサービスになります。しかし、試算表は経営状況や経理のミスを早期把握できるため、年商が1億円を超えるなどある程度の規模になってきたら、毎月作成して確認したほうがよい集計表です。

顧問税理士を検討する際は、試算表を毎月作成してくれるかも確認するとよいでしょう。

また、その際は、試算表の作成スピードについても確認することをおすすめします。

自計か経理代行を活用しているかでスピードは変わってきますが、20日以内で出してもらえる事務所は優良な税理士事務所でしょう。自社のスピード感に合わせて、検討しましょう。

②税務の代理

各種税金の申告や申請、不服申し立てや過払い時の請求代行などを指します。

こちらもどの税理士も基本的にやってくれる業務ですので、一見差がつきにくいと感じられるかもしれませんが、企業ごとに適用できる優遇税制などを把握しているか否かで、知らず知らずのうちに差が出ているケースもあります。

実際、弊社にご相談いただいたお客様の中には、適用できる税額控除があったのに税理士が失念しており、本来払わなくてもよい税額が年間2,000万~3,000万円あったことが発覚したケースもございます。

また、弊社にご相談いただくお客様の中でも「税理士が申告を誤っていた」「ミスが多い」といった理由で税理士変更を検討されるケースも多いです。

そのため、自社の業界や最新の税制に詳しいか、ミスなく申告ができる複数体制の税理士事務所かどうかも判断材料の一つにしておくとよいでしょう。

③税務会計や経営に関する相談

税務顧問契約を結ぶと、自社の経営状況を数字で定期的に把握した上で、適切な税務会計や経営に関する相談・アドバイスをもえらえます。

具体的には、

・今期の着地予測や、目標着地に向けた経費の遣い方や会社としてのアクションに関するアドバイス

・会社の事業計画に併せて使えそうな税制、補助金、助成金等の提案

・納税額の予測シミュレーションや節税対策の提案

・銀行に評価される決算書作りに関するアドバイス

・医療系の場合は医療法人化やMS法人の活用に関するアドバイス

をもらえます。

毎月の面談時に試算表をもとにアドバイス・提案してもらえるケースや、日々のチャットやメール、電話で提案してもらえるケースがあります。

年商規模に応じて必ずしも毎月面談が必要でないケースもあるかもしれませんが、「昨年より売上が伸びており、今後も事業を拡大したいと考えている企業」の場合は、できれば毎月面談してもらうことをおすすめします。

もし今の税理士から税務書類の作成・申告のみのサポートしか受けられていない場合は、他の税理士とサービスを比較・検討してみましょう。本来受けるべきサポートを受けられていないかもしれません。

④決算対策や節税対策の提案・情報提供

税理士事務所によっては、銀行評価を意識した決算書作りのための対策や、節税対策等の“決算対策”について極的にアドバイスしてくれる事務所もあります。

銀行が融資を行うか否か、またいくら融資するかは、決算書を見て判断します。そのため、銀行から評価される決算書になっているかどうかは重要です。

税理士事務所によっては銀行出身者を雇用し、銀行内部で行われる審査・稟議について理解した上で支援をしてくれる事務所もあります。銀行融資を積極的に活用していきたい事業の経営者様は、そういった視点でアドバイスをもらえるかも確認するとよいでしょう。

⑤税務調査の対応

税務調査が入った場合、顧問税理士は企業や個人事業主の代わりに調査官への対応や、必要となった場合の異議申し立て・審査請求などへ対応してくれます。たとえ正しく申告していたとしても、税務調査がおこなわれるケースは多々あります。税に関する知識がなければ、調査官から指摘されたときに適切な対応をとれず、追徴金を課せられる可能性も否定できません。

ある運送会社様では、国税局から特定の費用に関して「外注費」として認められない、との指摘を受けました。国税局の調査は、税務署が行う事案より難易度が高い為、当時の税理士からは対応できないと言われました。そこで、税務調査に強い税理士に相談した所、当該費用を外注費として認めてもらうために説明資料を準備し、無事「外注費」として認めていただいたケースがあります。その結果、1億円の追徴課税を回避できました。

税理士によっては税務調査に不慣れで、経営者に寄り添って対応できない事務所もあります。

税務調査に強い税理士に依頼すると、普段から備えておくべき経費計上のアドバイスや対策、心がけるべきことについてサポートしてもらえます。

過去、税務調査で苦い経験をされた方、税務調査が不安な方は税務調査に慣れた税理士事務所を選ぶのも選択肢の一つでしょう。

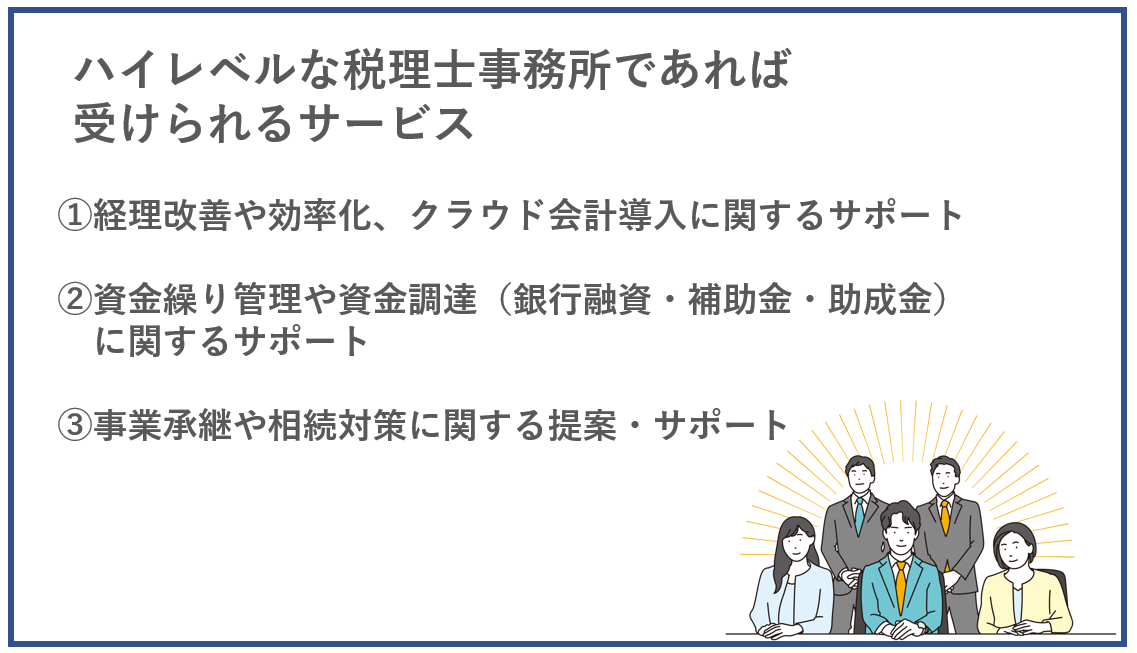

ハイレベルな税理士事務所であれば受けられるサービス

ここでは、ハイレベルな税理士事務所であれば受けられるサービスについて紹介します。

これから述べるサービスについては、税務顧問に加えて別途金額がかかってくるケースがほとんどですが、税務顧問と合わせて受けたいサポートの一つです。

経理改善や効率化、クラウド会計導入に関するサポート

ハイレベルな税理士事務所では、上記のような税務書類の作成・申告、相談などに加えて、経理改善や効率化、クラウド会計導入に関するサポートも行っています。

自社の経理で非効率になっている部分を洗い出し、業務フローを整理してくれたり、自動化や効率化のサポートをしてくれたりします。クラウドシステムに強い事務所であれば、自社にあったシステムの選定から・導入・運用サポートまで行ってくれる事務所もあります。

弊社にご相談いただいたお客様の中には、税理士を変えてクラウド会計を導入し、自動化・効率化を進めたことで経理工数を80%削減できた事例も多数あります。

「昔ながらの経理のやり方になっている」「未だにアナログでの作業が多い」「経理の残業が多く、負担になっている」場合は、経理改善に強い税理士に相談してみるとよいでしょう。

会計ソフト入力や給与計算等の経理業務のアウトソーシングをしてくれる事務所もあります。もし今「経営者ご自身が経理業を兼務しており、本業に集中できていない」「人を増やさずに経理を効率化したい」とお考えの場合は、経理のアウトソーシングを活用してみるのもよいでしょう。

資金繰り管理や資金調達(銀行融資・補助金・助成金)に関するサポート

ハイレベルな税理士事務所では、資金繰りや資金調達に関するサポートも受けられます。

会社経営において、資金繰りは最も重要な問題の一つです。取引先への支払い、従業員への給与支払い、税金の納付など、様々なお金の動きがあり、お金はPL上の数字とは異なる動きをするため、資金繰りの見通しを立てておく必要があります。

また、事業拡大のために設備や広告費、人件費などに先行投資する場合、キャッシュが一時的に減少する可能性があります。資金繰りの見通しを立てて対策をする必要があるケースも出てくるでしょうし、早めに資金調達を検討した方が良いケースもあります。

資金調達の方法としては、金融機関からの融資の他にも、政府や地方自治体から提供される助成金や補助金を活用する選択肢もあります。

資金繰りや資金調達に強い税理士であれば、自社に合った最適な資金調達方法についてアドバイスをしてくれます。また、今後の資金需要の予測シミュレーションや資金調達に必要な試算表・資金繰り表などの作成にもスピーディーに対応してくれるため、安心して進めることができます。

事業承継や相続対策に関する提案・サポート

事業承継や相続対策は、事業や財産を次世代にスムーズに引き継ぐための重要なプロセスです。事業承継には、親族内承継(親族を後継者とする)、親族外承継(役員や従業員らを後継者とする)、第三者承継(M&A)など様々なパターンがあるため、最適な承継先と方法を選択し、承継に向けて早くから専門家と対策を実施する必要があります。

しかし、税理士事務所の平均的な法人顧問先数は30~40件と言われており、実は事業承継を経験したことがない事務所もあります。

一方で、税理士事務所によっては、事業承継専門のチームを有しており、毎年100件以上の事業承継対策を行っている事務所もあります。

事業承継や相続のアドバイスをもらいたい場合は、多数の経験がある事務所に相談するとよいでしょう。

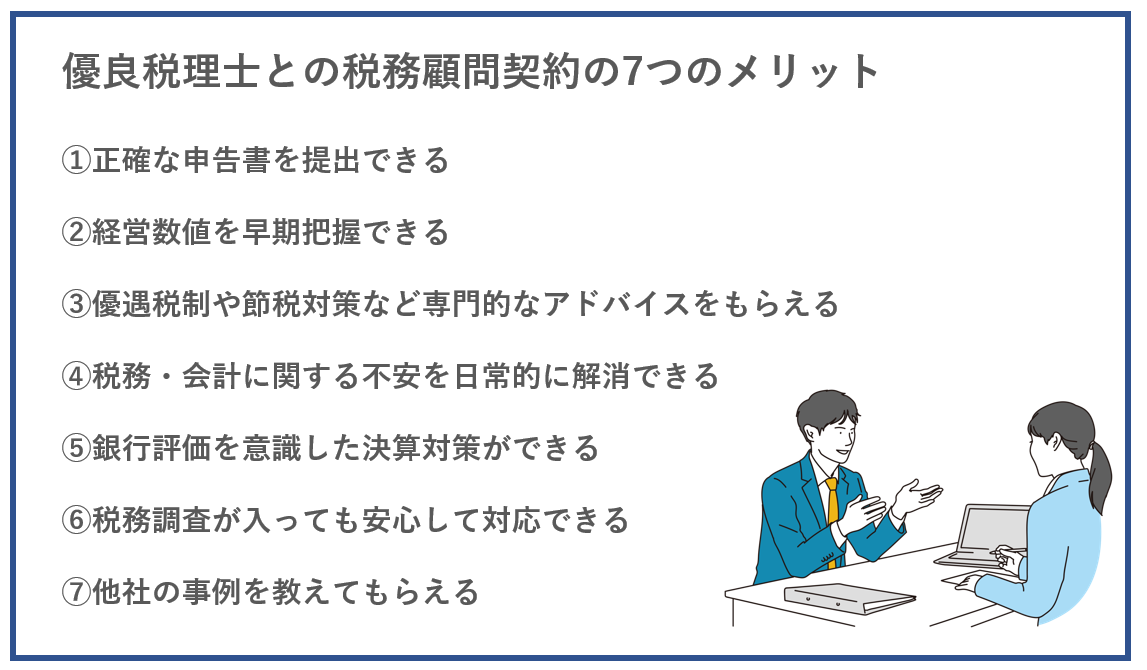

優良税理士との税務顧問契約の7つのメリット

ここでは、優良税理士との税務顧問契約の7つのメリットについて解説します。

①正確な申告書を提出できる

優良税理士に税務顧問を依頼すると、正確な申告書を提出できます。当たり前のことですが、意外と当たり前のことができていない事務所もあるのも実情で、「税務調査が入ってから税理士のミスに気づいた」、「税理士を変更してからミスに気づいた」という話を伺うことも少なくありません。

優良税理士であれば年間を通じて、帳簿のつけ方や確定申告書の作成、最新の税務情報や法改正、節税などに関して最適なアドバイスなどを受けることができます。

②経営数値を早期把握できる

優良税理士に税務顧問を依頼すると、試算表を早期に作成してくれたり、リアルタイムで経営数値を見られる体制づくりをサポートしてもらえます。

弊社にご相談いただくお客様の中には、「数か月前の経営数値を見ながら事業を進めてしまっている」とお悩みの方もいらっしゃいます。経営数値を早期に把握できないと、次の計画・対策を立てることができません。事業をより効率的に成長させていくためにも、早期把握できる体制を整えましょう。

③優遇税制や節税対策など専門的なアドバイスをもらえる

優良税理士に税務顧問契約を依頼すると、優遇税制や節税に関する専門的なアドバイスをもらえます。税法の変化や新たな優遇税制に関する情報を迅速にキャッチし、自社に活かしていくことができます。

④税務・会計に関する不安を日常的に解消できる

税法や会計基準は複雑であり、経営者や経理担当者がそれらに精通することは困難です。専門知識を持った税理士に日常的にサポートしてもらうことで、税務や会計に関する疑問や不安を解消できるでしょう。

弊社にご相談いただいたお客様の中には、チャットワークやLINEで気軽に相談ができる、レスポンスの早い税理士に変更したことで、これまでは自社で都度調べていたことを瞬時に解決できるようになったとお喜びの声をくださっています。

税理士事務所の中には、「連絡しても返信に数日かかる」「連絡がつかない」方もいらっしゃるので、自社のスピード感に合った税理士を選びましょう。

⑤銀行評価を意識した決算対策ができる

優良税理士に税務顧問を依頼すると、銀行評価を意識した決算対策ができるようになります。税理士試験には銀行融資対策等の項目はなく、銀行評価を理解し対策できる税理士事務所は一部に限られます。

情報収集&勉強をしてノウハウを貯めている事務所、金融機関出身者を雇用している事務所等の限られた優良税理士事務所であれば、銀行や金融機関が重視する指標や要素を理解し、最適化するためのアドバイスをもらえます。これにより、企業は銀行評価を向上させ、資金調達の可能性を高めることができます。

⑥税務調査が入っても安心して対応できる

税務調査に強い税理士に依頼すると、税務調査が入っても安心して対応できるというメリットが得られます。

日頃から税務調査を意識した対策やアドバイスをもらうことで、安心して経営ができます。

また、経営者に寄り添ったサポートをしてくれる事務所に依頼することで、万一税務調査が入っても、経営者の意図を理解した上で適切な対応策を講じ、リスクを最小限に抑えてくれます。

⑦他社の事例を教えてもらえる

優良税理士に税務顧問を依頼すると、一歩先を行く他社の事例を教えてもらえることもあります。優良税理士には成長著しい企業や、地域一番店レベルの優良企業が集まっていることが多く、その中で得られた知識や経験を元に、他社の事例やベストプラクティスを教えてもらえます。

自社が今の税理士の最も大きな顧問先である場合は、注意が必要です。今後も事業を拡大し、次のステージを目指していきたい場合は、自社よりも大きな顧問先を持つ税理士に依頼することも選択肢の一つでしょう。

良い顧問税理士の特徴

ここでは、優良税理士の特徴について紹介します。

態度が威圧的ではなく、親身に寄り添ってくれる

税理士業界は長らく「先生」業という文化があったため、「態度が威圧的」「高圧的な態度で指摘してくる」という理由で弊社にご相談いただくケースも多くございます。

良い税理士は、態度が威圧的ではなく、親身に寄り添ってくれるという特徴があります。相談をした時に親しみやすい人柄かどうか、ニーズを理解した上で親身に対応してくれるかを確認しましょう。

試算表を30日以内に提出してくれる

良い税理士は、試算表を30日以内に提出してくれるという特徴があります。

適切な期限内で書類を作成・提出のサポートをしてくれる税理士は信頼できる税理士と言えるでしょう。

反対に、数か月に1回、もしくは出さないという税理士もいます。

決算前検討会や決算後の報告会をしてくれる

良い税理士は、決算前検討会や決算後の報告会をしてくれるという特徴があります。

クライアントと定期的にコミュニケーションを取り、決算に向けて着地がいくらになりそうか、どのような対策をしていくのが良いかについて事前に話し合ってくれる税理士は信頼できるでしょう。

適切な節税提案をしてくれる

良い税理士は、適切な節税提案をしてくれるという特徴があります。

弊社にご相談いただいたお客様の中には、「毎年、ある日突然納税額を聞かされて驚くというのが恒例だった」という方もいらっしゃいます。直前に納税額を聞かされると、対策のしようがありません。

予測を立て提案をしてくれる税理士を選びましょう。

レスポンスを1日以内にしてくれる

良い税理士は、レスポンスを1営業日以内にしてくれるという特徴があります。

クライアントからの質問や相談に対して迅速に対応できるパートナーがいると、経営者の方がより早く疑問を解決できたり、より早く経営判断をできるようになります。

クラウド会計の導入・運用をサポートしてくれる

良い税理士は、クラウド会計の導入・運用をサポートしてくれるという特徴があります。

クラウド会計の普及が進んでいる中で、導入や運用に精通した顧問税理士のサポートを受けることで、自社の経理業務を効率化することができるでしょう。

複数名体制でサポートしてくれる

良い税理士は、複数名体制でサポートしてくれるという特徴があります。

「担当と連絡がつかない」というお悩みはよくありますが、複数名体制でサポートしている事務所であれば、誰かしらが対応してくれるため、スムーズにやりとりを行なうことができます。

社長と同年代または若い税理士がいる

良い税理士は、社長と同年代または若い税理士がいるという特徴があります。

社長と年齢が離れた税理士の場合、気軽に相談しにくいケースがあります。

また若い税理士が所属している税理士事務所は、傾向としてクラウドツールや最新の情報に精通しており、柔軟性があります。

どのような税理士が所属しているかも確認しましょう。

毎月面談を実施してくれる

良い税理士は、毎月面談を実施してくれるという特徴があります。

年商規模によっては、毎月は不要かもしれませんが、定期的な面談を行うことで、様々なアドバイスを受けられます。

自社に必要なスピード感で面談を実施してくれるかも確認しましょう。

今の税理士の税務顧問サービスに物足りないと感じたら

本記事では、意外と知らない税務顧問の基本サービスについて解説しました。

税理士によって受けられるサービスは異なりますので、自社の成長フェーズや経営課題に応じて受けるサービスを変えていくとよいでしょう。

もし、今の税理士からの税務顧問サービスに物足りないと感じているのであれば、税理士を変更すべきタイミングです。まずは、他の税理士とサービスを比較・検討してみましょう。

船井総合研究所・税理士セレクションでは、様々な業種・成長フェーズに応じた優良税理士をご紹介できます。「当たり前のことを当たり前にやってくれる税理士」「ワンランク上の税理士」をお探しでしたら、ぜひお気軽にご相談ください。

-

-

石原 佑哉

新卒で船井総研へ入社以来、HR領域のコンサルティングで全国各地・様々な業種の企業の成長支援を行ってきた。

その中で成長企業ほど会計周りの業務効率化や決算・税理士に関する悩みが多かったことから、”企業レベルと税理士レベルのミスマッチを解決する”という事業コンセプトに共感し、成長企業とハイレベル会計事務所をマッチングする税理士セレクション事業のメンバーとして活動している。

現在は多くの業種のコンサルティングに携わった知見を活かし、業種・企業規模に応じた課題を解決するべく、年間200件以上のご相談に対応している。