- 初めての方必見記事税理士の賢い選び方2022-06-17税務と労務をワンストップで依頼するメリットとは?会社経営に欠かせない税務と労務。 相談したいことがあっても、「これは税理士と社労士、どちらに相談すべきなのか」と迷う方は少なくありません。 会計事務所によっては、グループ内に社労士法人を持ち、税務と労務をワ […]

- 税理士の賢い選び方

-

公開日:2023.10.31更新日:2025.11.12

節税に強い税理士の選び方とは?選ぶコツや探し方、事前に準備しておくことを解説!

企業の節税対策を進めていく上では、信頼できる税理士を選ぶことが非常に重要です。

しかし、多くの税理士が存在する中で、自社のニーズを満たすパートナーを見つけることは簡単なことではありません。

本記事では、節税に強い税理士を選ぶ際の重要なポイントについて詳しく説明します。

税理士が節税対策をしてくれない場合に考えられること

ここでは、税理士が節税対策をしてくれない場合に考えられることについて解説します。

企業や個人事業主の多くは、節税対策を通じて納めるべき税金を最適化しようと考えています。

税理士は税金の専門家であり、節税提案を期待される存在ですが、対策に積極的でないケースも少なくありません。

以下でその理由を詳しく説明していきます。

①行き過ぎた節税対策は、追徴課税がかかるリスクがある

税理士は税法を遵守し、法的なルールに基づいて助言を提供します。

行き過ぎた節税対策や法的にグレーゾーンである手法の活用は、追徴課税のリスクが伴います。税理士はクライアントのリスクを最小限に抑える責任を負っているため、行き過ぎた節税対策や法的に許容されない節税対策を推奨することはないのです。

とはいえ、適切かつ法的に許容される節税対策も提案頂けない場合、このリスクに対する意識が高すぎるか、提案をするという意識がないことが考えられます。

②節税対策に関する知識・経験不足

税理士は幅広い分野でサービスを提供していますが、税理士の得意な専門領域や経験は異なります。

税理士によっては、貴社の年商規模や業種に合った節税に関する十分なノウハウを持っていない場合もあります。

そのため、自社と同じ年商規模や一歩先を行く顧問先、同業種の事例を豊富に持っている税理士に相談すると、適切な節税対策の提案をしてもらえるでしょう。

弊社のお客様でも、年商14億円の企業様がこれまで一括償却していた大型固定資産について、新しい税理士から圧縮記帳の活用を提案してもらい、純資産1.3億円増加を実現した事例があります。税理士からの提案によって、税金対策と自己資本比率の向上の両立を実現し、銀行からも高評価をいただけました。

このように、 税理士の経験・知識で差がつくのが節税対策なのです。

③税理士と社長の考えが違う

また、税理士と社長の考え方が異なり、提案を受けられていないケースも考えられます。

税理士の中には保守的な方もいらっしゃいますし、経営者目線で「攻め」の提案をしてくれる方もいらっしゃいます。

社長としては、「攻め」の提案をして欲しいのに、保守的な考え方の税理士事務所に依頼をしていれば、当然ミスマッチが生じるでしょう。

保守派・積極派、どちらもメリット・デメリットがあるため、自社の節税に関しての考え方が近い税理士に依頼するのも一つでしょう。

④税理士とのコミュニケーション不足

節税対策は、早期の利益着地予測ができる体制が整った上で、今後の事業計画や資金繰りに合わせて対策を検討するステップがあります。

そのため、「年に1回、決算書を作成するだけの関係」であれば、適切な現状把握や未来の予測ができず、節税対策の提案ができません。

適切な節税対策の提案を受けるためには、「税理士と月次で打合せをする」「利益着地を早い段階で予測する」「今後の事業計画などを税理士と共有する」など、税理士とのコミュニケーションを密にしていく必要があるでしょう。

⑤節税対策の提案をもらえるほどの顧問料を支払っていない

最後に、「顧問料の安さ」も原因の一つにあるかもしれません。

税理士側にとっても、一社一社に合った節税対策の提案を行うことは労力がかかる為、顧問料が低い企業は最低限のサービスしか受けられないケースもあります。

利益が出ておらず、節税対策の提案をそこまで必要としない場合は「安さ」重視でもよかったかもしれません。

しかし、年商1億円以上などある程度の規模になってくると、事前に適切な節税対策を実施することで最終的に払う税金が大きく変わることもあります。

そのため、予め今期の利益が大きく出そうな場合やある程度の年商規模になると、多少費用は上がっても適切な提案を受けられる税理士に相談することも一つでしょう。

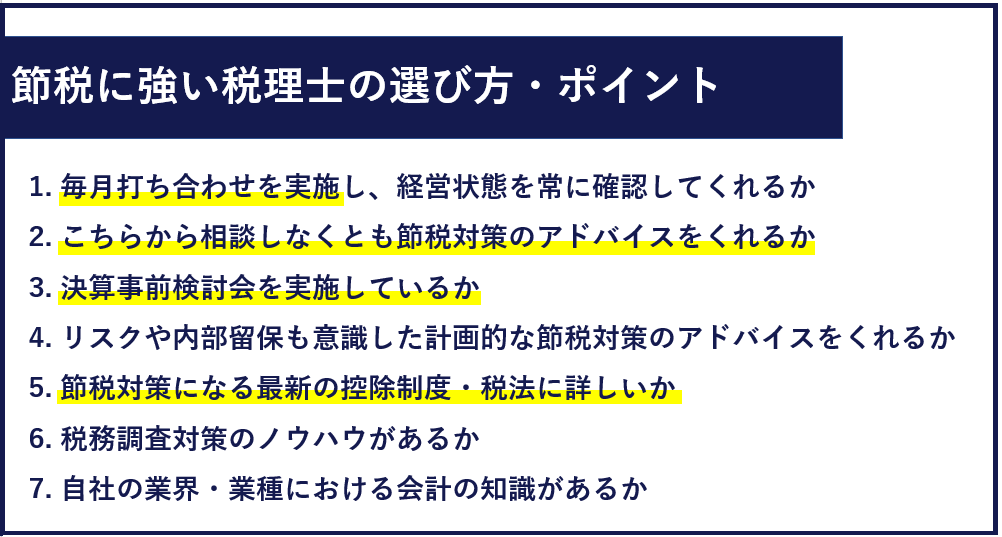

節税に強い税理士の選び方・ポイント

ここでは、節税に強い税理士の選び方・ポイントを紹介します。

①毎月打ち合わせを実施し、経営状態を常に確認してくれるか

節税に強い税理士は、毎月の打ち合わせを通じて経営状態を把握し、必要に応じて対策を提案してくれます。

節税対策は経営状況に合わせて調整されるべきであり、決算前直前だけに考えるのはナンセンスです。定期的なコミュニケーションは節税対策の成功に不可欠です。

税理士を選ぶ際には、細かな打ち合わせを実施してくれるかを確認するようにしましょう。

②こちらから相談しなくとも節税対策のアドバイスをくれるか

節税対策はクライアントからの要望を伝えるだけでなく、税理士側からの提案もあるかどうかが重要です。

節税に強い税理士は、積極的にアドバイスを提供し、クライアントの利益の最大化に努めます。

③決算事前検討会を実施しているか

決算の1~2ヶ月前に決算前検討会を行うことで、金融機関にも評価される理想の決算着地を叶えつつ、適切な資金繰りの範囲内で最後の節税対策が可能です。

税理士が決算事前検討会を実施し、適切な提案をしてくれるかを確認しましょう。

④リスクや内部留保も意識した計画的な節税対策のアドバイスをくれるか

節税対策を進めていく際には、単純な納税額の削減だけではなく、将来のリスクや内部留保を考慮に入れた戦略的な計画が必要です。

節税対策をした結果、資金繰りに影響が出たり、成長投資をしづらくなったりしては、元も子もありません。

税理士が長期的な視野でアドバイスをしてくれるかを確認しましょう。

⑤節税対策になる最新の控除制度・税法に詳しいか

税法や控除制度は頻繁に変更されます。

節税に強い税理士は、新たな節税の機会を見逃さないよう、最新の法改正についても網羅し常に知識をアップデートしています。

実際、旧税理士が失念していた税額控除の適用で本来払わなくてもよい税額を年間2,000万円~3,000万円支払っていた事例もあります。

顧問契約を結ぶ際には、最新の法改正にも精通しているかを確認しましょう。

⑥税務調査対策のノウハウがあるか

税務調査は突如として訪れることもあり、場合によっては節税対策の手法について否認され、追徴課税等のペナルティを受ける可能性もあります。そのため税務調査対応をあまり好まない税理士もいます。

また、そもそも税務調査対応をしたことがない税理士もいたり、税務調査時に税務署側に立つ税理士など様々なスタンスの税理士がいたりします。

事前に税務調査対策へのスタンスやノウハウを持っているか確認し、万が一の際にも安心できる体制にしましょう。

⑦自社の業界・業種における会計の知識があるか

建設業や医業、介護など、特定の業界や業種における会計は、一般的な会計処理と異なる場合があります。

税理士が自社の業界に詳しいかどうかを確認し、業界特有の会計処理の知識を有し、適切なやり方を提案してくれるかを確かめましょう。

中小企業にとって節税対策が重要な理由

中小企業は経営資源が限られており、収益の最大化と経営の安定化が重要課題です。

そのため、節税対策は中小企業にとって非常に重要です。

節税の目的は手元資金を増やすこと

節税の主な目的は、税金を削減し、手元の資金を増やすことです。

税金負担を軽減することで、企業は現金を保有しやすくなり、資金不足からくる経営上の問題を回避できます。

急な支出や予測外の経済状況への対処がしやすくなり、経営リスクを軽減することができるでしょう。

資金を増やし、成長投資をする

中小企業の成長には成長投資が不可欠です。

節税対策により資金を確保することで、新たなプロジェクトや市場拡大、技術革新などの成長投資に充てることが可能です。

成長投資によって競争力を向上させ、市場でのポジションを強化できるようになるでしょう。

節税対策に強い税理士の探し方

ここでは、節税対策に強い税理士の探し方について解説します。

税理士は経営者にとって重要なパートナーであり、適切な税務アドバイスを提供してくれる節税のプロです。

節税対策に強い税理士を見つけることは、財務の最適化と経営の成功に欠かせません。

①知人から紹介してもらう

最初のステップとして、身近な知人やビジネス仲間に税理士の紹介を求めることも選択肢の一つです。

知人の経験や評判を聞くことで、信頼性の高い税理士を見つける手助けになります。また、紹介を受けた場合、知人の信頼度によってスムーズにやり取りを進められることが期待できます。

一方で、紹介された税理士と相性が合わない場合は、知人の紹介の手前、断りづらいケースもあるでしょう。その場合は、Webで気軽に相談できる税理士紹介サービスを利用するのも手です。

②インターネットで税理士を探す

今日では、検索エンジンや専門のウェブサイトを利用して、節税対策に強い税理士を探すことができるようになりました。税理士事務所のホームページの他にも、レビューサイトやSNS等での口コミも参考になります。

一方で、税理士には税理士が1名しかいない個人事務所から複数の税理士やスタッフを抱えた税理士法人、得意な業種やテーマが異なる税理士など様々なパターンがあります。

税理士のプロフィールや専門分野、クライアントの評価を確認し、適切な税理士を選びましょう。

③税理士紹介サービスを利用する

節税対策に強い税理士を選ぶ際には、信頼性、専門知識、経験、価格などを検討し、複数の税理士と面談して選択肢を比較することが大切です。そのため、多くの会計事務所と取引実績のある税理士紹介サービスを利用することも有効な選択肢です。

税理士紹介サービスの場合、自社の経営課題やニーズに合わせた事務所を紹介してもらえます。

また、数ある税理士事務所の中から自社の業種や年商規模、実績にあった税理士を紹介してもらえます。

船井総合研究所・税理士セレクションでは、「成長企業と税理士のレベルのミスマッチを解消したい」という想いから成長企業のための税理士マッチングサービス事業を展開しております。

会計事務所のコンサルティングを行なってきた船井総研が厳選した会計事務所をご紹介します。

成長フェーズに合った提案を受けられるようサポートしていますのでぜひお気軽にご相談ください。

税理士との面談に向けて準備すること

ここでは、税理士との面談に向けて準備することについて解説します。

税理士との面談は、節税対策の成功向けた重要なステップです。

適切な税務アドバイスを受け、節税や経費節減を実現するために、面談に向けての準備を欠かさないようにしましょう。

節税・経費節減の方針を決めておく

税理士との面談に臨む前に、節税や経費節減の方針を明確にしましょう。

どの部分で節約を図りたいのか、どの経費を最適化したいのかを考え、具体的な目標を設定します。

明確な方針を準備することで、税理士と協力して効果的な戦略を立てることができるでしょう。

顧問料の予算を決めておく

税理士との顧問契約には一定の料金が発生します。そのため、面談前に顧問料の予算を決めておくことが重要です。

予算内で最適な税務アドバイスを受けるために、現在の顧問税理士に払っている料金と合わせて予算を確認しておきましょう。

ただし、税理士の費用は安ければいいというわけではありません。

他のサービスと同じように、安いサービスには理由があります。実際、通常より安い顧問料金を払っているため、最低限のサービスすら受けられているケースも多くあります。

安かろう悪かろうでよい方はそれで問題ありませんが、

「一定の品質を担保したい」「今後の成長を考えて、多少費用は上がってもしっかりと自社をサポートしてくれる税理士を選びたい」という場合は、安さで判断するのはやめた方がよいでしょう。

書類の不備や申告漏れ等のリスクを考えると、必要投資と考えた方が賢明です。

顧問契約をいつから開始するかを決めておく

税理士との顧問契約の開始時期を決めておくことも大切です。

税務申告の期限や会計年度に合わせて最適な開始時期を検討しましょう。

基本的には、決算が終わったタイミングで新しい税理士との契約をスタートするのがおすすめです。

適切なタイミングで顧問契約をスタートさせることで、効果的な税務戦略を策定できます。

準備しておきたい資料

税理士との面談に際しては、必要な資料を整理しておくことが大切です。

以下は面談に役立つ資料の一部です。

これらの資料は、税理士が現在の事業や財務の状況を正確に把握し、適切なアドバイスを提供できるようにするために必要です。

準備が整っていることで、面談がスムーズに進行し、効果的な税務戦略が立てられるでしょう。

過去3期分程度の決算書、申告書

税理士との面談では、過去3期分程度の決算書と税務申告書を提供することが一般的です。

これらの資料には収益、費用、利益、損失などの財務情報が含まれており、会社の経済的健全性を示す重要な要素です。

税理士はこれらの資料を分析することで、適切な税務戦略を策定してくれるでしょう。

総勘定元帳

総勘定元帳は科目ごとにすべての取引を記録してるため、企業の取引状況や仕訳数を税理士が簡単に把握することができます。

記帳代行や経理代行の費用は仕訳数に応じて変わるため、事前に準備しておくと見積もりをスピーディーに出していただけるでしょう。

まとめ 成長企業の節税に強い税理士を探すなら

本記事では、節税に強い税理士を選ぶ際のポイントについて解説しました。

節税対策は、あくまでも経営戦略の一環として捉えるべきです。節税手法を実践する際には、法的な規制や条件が関与するため、専門家のアドバイスを受けることが重要です。

税理士や会計士との協力を通じて、適切かつ効果的な節税戦略を構築しましょう。

船井総合研究所・税理士セレクションでは、成長企業の節税対策に関して経験豊富な会計事務所をご紹介できます。

こちらから相談・提案しなくても、月々の面談で節税対策の提案をしてもらえる税理士をお探しでしたらご相談ください。

-

-

石原 佑哉

新卒で船井総研へ入社以来、HR領域のコンサルティングで全国各地・様々な業種の企業の成長支援を行ってきた。

その中で成長企業ほど会計周りの業務効率化や決算・税理士に関する悩みが多かったことから、”企業レベルと税理士レベルのミスマッチを解決する”という事業コンセプトに共感し、成長企業とハイレベル会計事務所をマッチングする税理士セレクション事業のメンバーとして活動している。

現在は多くの業種のコンサルティングに携わった知見を活かし、業種・企業規模に応じた課題を解決するべく、年間200件以上のご相談に対応している。